با آمار و ارقام منتشر شده مشخص شد؛

دلایل کاهش نسبت تسهیلات به سپرده در شبکه بانکی

اگر کاهش نسبت تسهیلات به سپردهها بابت انضباط مالی و کاهش ریسک باشد، خبر خوبی است، اما اگر ناشی از مشکلات مالی بانکها باشد باید هرچه زودتر چارهای برای آن اندیشیده شود.

اقتصاد ۲۴ - در دنیای امروز بانکداری بسیار به اعداد وابسته شده و تفسیر این آمار و ارقام از بسیاری جهات با اهمیت است. در واقع در نظام بانکی بینالمللی برای هر عملکردی شاخص و نسبتی تعریف شده که میبایست در چارچوب این نسبتها حرکت کرد و تغییرات هر یک از نسبتها میتواند حاکی از تحولات مهمی در رابطه با وضعیت بانکداری یا اقتصادی هر کشوری باشد. یکی از نسبتهای کاربردی و مهم بانکداری نسبت تسهیلات به سپرده است که از قدیم مورد استفاده و استناد قرار میگرفته است. این نسبت نشان میدهد چه میزان از سپردههای جذب شده توسط بانک (یا بانکها) پس از کسر سپرده قانونی به صورت تسهیلات در اختیار مردم و مشتریان بانک (یا بانکها) قرار گرفته است. زمانی این نسبت در کشور بالاتر از ۱۰۰ درصد بود، اما با توجه به استانداردهای بینالمللی بانکداری آرام آرام و از اوایل دهه ۹۰ خورشیدی این نسبت کاهش یافت و اکنون و بر اساس آمار بانک مرکزی در پایان مهرماه این نسبت به ۷۹.۶ درصد رسیده است.

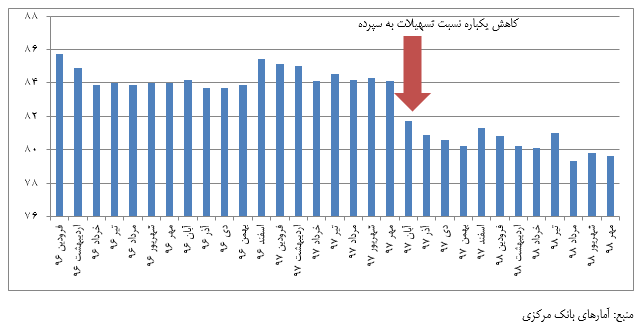

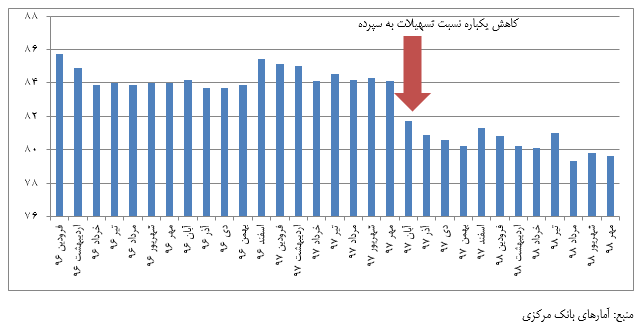

البته اگر بخواهیم روند حرکتی این نسبت را در دو سال اخیر بیان کنیم مطابق نمودار ذیل این نسبت در سال ۱۳۹۶ در حدود ۸۳ تا ۸۶ درصد در نوسان بود، اما پس از رسیدن این نسبت در مهرماه ۱۳۹۷ به حدود ۸۴.۱ درصد به ناگاه این نسبت در ماه بعد حدود ۲.۴ واحد درصد کاهش یافت و به ۸۱.۷ درصد رسید و پس از آن با نوساناتی اندک و آرام به تدریج کاهش یافت تا اینکه در مردادماه به کمترین میزان خود یعنی ۷۹.۲ رسید و در دو ماه پس از آن نیز همچنان در کمتر از ۸۰ درصد باقی ماند. در اینجا ما قصد این را نداریم که بگوییم عدد بهینه این نسبت برای اقتصاد ایران چه مقدار است بلکه هدف بررسی دلایل و احتمالات این کاهش است و اینکه آیا این موضوع یک نشانه بهبود برای نظام بانکی است یا خیر؟

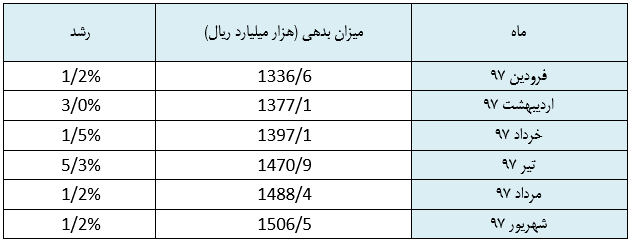

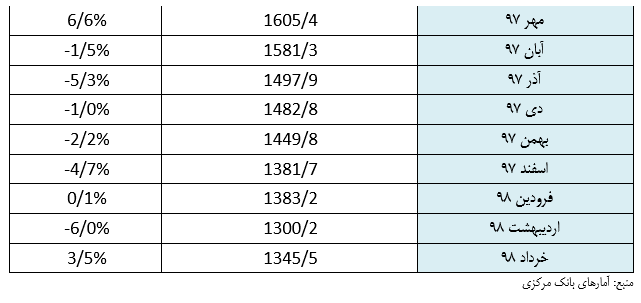

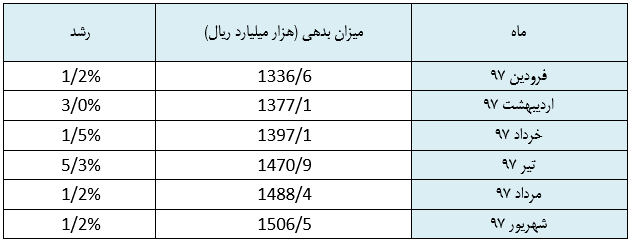

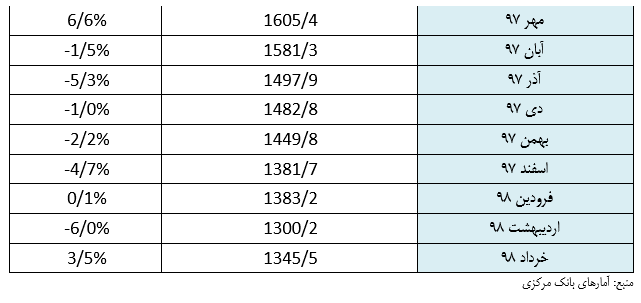

کاهش بدهی بانکها به بانک مرکزی: یکی از مواردی که پس از روی کار آمدن ریاست جدید بانک مرکزی بدان تاکید شده است کاهش نسبت بدهی بانکها به بانک مرکزی بوده است. این عدد که در ابتدای روی کار آمدن ایشان و در پایان مهرماه سال ۱۳۹۷به ۱۶۰.۵ هزار میلیارد تومان رسیده بود پس از آن روند کاهشی به خود گرفت و به جز در ماه خرداد سال ۱۳۹۸ و البته مقدار بسیار جزیی در فروردین امسال، در سایر ماهها با کاهش روبرو بوده است. از اینرو گمان میرود که بخشی از سپردههای بانکی جهت کاهش بدهی بانکها به بانک مرکزی استفاده شده است که این موضوع میتواند اثرات مثبت خوبی را بر روی تورم و پایه پولی بگذارد چرا که بدهی بانکها به بانک مرکزی یکی از اجزای فزاینده یا کاهنده پایه پولی در کنار اجزای خالص داراییهای خارجی بانک مرکزی، خالص بدهیهای دولت و خالص سایر اقلام به شمار میآید.

ریسک و نااطمینانی: درست در مهرماه سال گذشته که بانک مرکزی به دنبال بهبود انضباط مالی بانکها بود در بازار ارز اتفاقات عجیبی در حال رقم خوردن بود و نرخ دلار تا نزدیکی مرزهای ۲۰ هزار تومان نیز رسیده بود. این موضوع به همراه رشد قیمتها و نیز التهاب در سایر بازارهای موازی و شایعاتی که آن روزها به زبان میآمد آحاد اقتصادی جامعه را بر آن داشته بود که پول یا ریال خود را به سایر داراییها تبدیل کنند. این موضوع سبب شد تا بانکها به جهت جلوگیری از هجوم بانکی قدری محتاطانهتر رفتار کرده و ذخایر نقدی بیشتری را داشته باشند. همچنین هر از چندگاهی شایعهای در فضای مجازی در رابطه با ورشکستگی یکی از بانکها به گوش میرسید که این امر سبب ایجاد صفهایی برای دریافت پول میشد. مجموع این موارد سبب شد تا بانکها اقدامات احتیاطی بیشتری را لحاظ کنند که شاید ثمره آن کاهش نسبت تسهیلات به سپرده باشد.

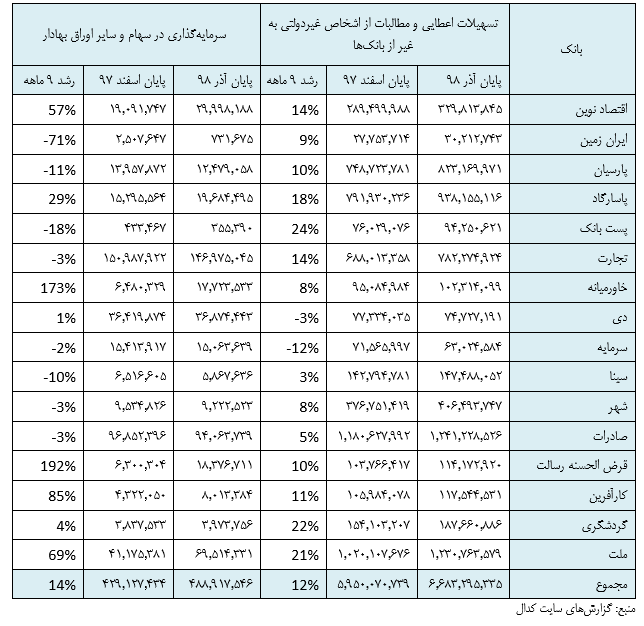

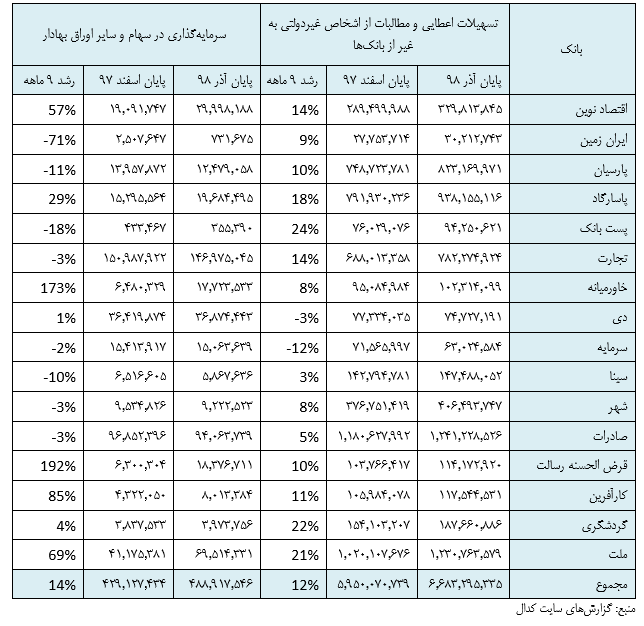

بازارهای موازی: یکی دیگر از مسائلی که در تورمها مطرح میشود عدم تناسب بین نرخ سود سپرده و تسهیلات بانکی با تورم است. در واقع بانکها در بازار سپرده به دلایلی مجبورند با نرخ بالاتری از نرخ اعلامی بانک مرکزی سپردهها را جذب کنند و در نتیجه برای بانکها به صرفه نیست که با نرخ مصوب بانک مرکزی اقدام به اعطای تسهیلات نمایند. از این رو بسیاری از بانکها روشهایی مانند بلوکه کردن بخشی از تسهیلات اعطایی را دنبال میکنند. با این حال سود خوب بازارهای موازی از جمله بازار بورس سبب شده تا بسیاری از بانکها وسوسه شوند تا بخشی از سپردهها را وارد بازار سهام نمایند تا سود ۱۸ تا ۲۰ درصد یکساله را گاهی در یک یا دو ماه بدست آورند. برای تحقیق بیشتر در رابطه با این موضوع به سراغ آمار اعلامی بانکهای بورسی رفتیم و بانکهایی را که اقدام به اعلام و انتشار آمار نه ماهه عملکرد (حسابرسی نشده) خود به سازمان بورس کردند را مورد بررسی قرار دادیم. این بانکها که مشتمل بر ۱۶ بانک بودند (مابقی بانکها هنوز گزارش نه ماهه خود را اعلام نکرده بودند) را از دو منظر افزایش در تسهیلات اعطایی به اشخاص غیر دولتی و سرمایهگذاری در سهام مورد بررسی قرار دادیم. نتیجه این شد که در حالیکه بانکها تسهیلات اعطایی خود به اشخاص غیردولتی در پایان آذرماه نسبت به پایان سال ۱۳۹۷ حدود ۱۲ درصد افزایش دادهاند، اما در همین مدت سرمایهگذاری در سهام را نسبت به ابتدای سال ۱۴ درصد افزودند. البته همانطور که از جدول پیداست بانکها در این زمینه متفاوت عمل کردهاند، اما به طور متوسط رشد سرمایهگذاری در سهام بیش از رشد اعطای تسهیلات بوده است. البته به نظر میرسد که بانکهایی که دارای منابع مازاد بودند علاقه بیشتری به بازار سهام نشان دادهاند.

تغییر شیوه وامدهی: یکی دیگر از احتمالات مطرح شده تغییر شیوه وامدهی بانکها از شیوههای سنتی و معمول است. اگر به تبلیغات این روزهای بانکها توجه کرده باشید شیوه پرداخت وام بر اساس سپرده در کمترین زمان (یک تا دو روز کاری) بسیار رایج شده است. در این شیوه بانک نسبتی از سپرده شما در بانک را به خود شما وام خواهد داد (برخی از شرکتها از این شیوه برای اعطای تسهیلات به کارکنان خود توسط بانکها استفاده میکنند). همچنین برخی بانکها نیز مدت زمان اعطای وام بر اساس میانگین سپرده را افزایش دادند در کنار این قضایا همانطور که قبلا اشاره شد به جهت آنکه نرخ سود حال حاضر برای بانکها به صرفه نیست در نتیجه بانکها میزانی از تسهیلات را نزد خود نگه میدارد که این امر نیز در کنار سایر عوامل مورد اشاره سبب شده تا نسبت تسهیلات به سپرده کاهش یابد.

بازی پانزی:، اما نکته آخر که شاید چندان جالب نباشد این است که ممکن است این کاهش در نسبت تسهیلات به سپرده بابت گرفتار شدن بانکها در یک فرآیند خطرناک باشد که مجبور شدهاند به جای استفاده از سپردهها برای امور بانکداری و اعطای تسهیلات، سپردههای جدید را در قالب پرداخت سود به سپردههای قبلی استفاده نماید و در نتیجه قدرت تسهیلاتدهی بانکها کاهش یافته باشد که البته این موضوع نیازمند بررسی کامل دارد.

در مجموع باید گفت بررسی فرضیهها مطرح شده میتواند تا حدودی وضعیت بانکهای کشور را بهتر نمایان سازد و مقام ناظر پولی با توجه به هر یک از گزینهها واکنش جداگانهای را ارائه دهد. در صورتی که کاهش نسبت تسهیلات به سپردهها بابت انضباط مالی و کاهش ریسک باشد میتواند خبر خوبی باشد، اما در صورتی که این موضوع به دلیل مشکلات مالی بانکها باشد باید هر چه زودتر چارهای برای آن اندیشیده شود. همچنین ورود بانکها به عرصهای مانند بورس و یا سایر بازارهای موازی همواره مورد انتقاد بسیاری از اقتصاددانان بوده است و آن را تخطی از وظایف اصلی بانکها میدانند. در هر صورت بررسی تمام ابعاد و احتمالات توسط ناظر پولی سبب کاهش ریسک در نظام بانکی خواهد شد.

البته اگر بخواهیم روند حرکتی این نسبت را در دو سال اخیر بیان کنیم مطابق نمودار ذیل این نسبت در سال ۱۳۹۶ در حدود ۸۳ تا ۸۶ درصد در نوسان بود، اما پس از رسیدن این نسبت در مهرماه ۱۳۹۷ به حدود ۸۴.۱ درصد به ناگاه این نسبت در ماه بعد حدود ۲.۴ واحد درصد کاهش یافت و به ۸۱.۷ درصد رسید و پس از آن با نوساناتی اندک و آرام به تدریج کاهش یافت تا اینکه در مردادماه به کمترین میزان خود یعنی ۷۹.۲ رسید و در دو ماه پس از آن نیز همچنان در کمتر از ۸۰ درصد باقی ماند. در اینجا ما قصد این را نداریم که بگوییم عدد بهینه این نسبت برای اقتصاد ایران چه مقدار است بلکه هدف بررسی دلایل و احتمالات این کاهش است و اینکه آیا این موضوع یک نشانه بهبود برای نظام بانکی است یا خیر؟

کاهش بدهی بانکها به بانک مرکزی: یکی از مواردی که پس از روی کار آمدن ریاست جدید بانک مرکزی بدان تاکید شده است کاهش نسبت بدهی بانکها به بانک مرکزی بوده است. این عدد که در ابتدای روی کار آمدن ایشان و در پایان مهرماه سال ۱۳۹۷به ۱۶۰.۵ هزار میلیارد تومان رسیده بود پس از آن روند کاهشی به خود گرفت و به جز در ماه خرداد سال ۱۳۹۸ و البته مقدار بسیار جزیی در فروردین امسال، در سایر ماهها با کاهش روبرو بوده است. از اینرو گمان میرود که بخشی از سپردههای بانکی جهت کاهش بدهی بانکها به بانک مرکزی استفاده شده است که این موضوع میتواند اثرات مثبت خوبی را بر روی تورم و پایه پولی بگذارد چرا که بدهی بانکها به بانک مرکزی یکی از اجزای فزاینده یا کاهنده پایه پولی در کنار اجزای خالص داراییهای خارجی بانک مرکزی، خالص بدهیهای دولت و خالص سایر اقلام به شمار میآید.

ریسک و نااطمینانی: درست در مهرماه سال گذشته که بانک مرکزی به دنبال بهبود انضباط مالی بانکها بود در بازار ارز اتفاقات عجیبی در حال رقم خوردن بود و نرخ دلار تا نزدیکی مرزهای ۲۰ هزار تومان نیز رسیده بود. این موضوع به همراه رشد قیمتها و نیز التهاب در سایر بازارهای موازی و شایعاتی که آن روزها به زبان میآمد آحاد اقتصادی جامعه را بر آن داشته بود که پول یا ریال خود را به سایر داراییها تبدیل کنند. این موضوع سبب شد تا بانکها به جهت جلوگیری از هجوم بانکی قدری محتاطانهتر رفتار کرده و ذخایر نقدی بیشتری را داشته باشند. همچنین هر از چندگاهی شایعهای در فضای مجازی در رابطه با ورشکستگی یکی از بانکها به گوش میرسید که این امر سبب ایجاد صفهایی برای دریافت پول میشد. مجموع این موارد سبب شد تا بانکها اقدامات احتیاطی بیشتری را لحاظ کنند که شاید ثمره آن کاهش نسبت تسهیلات به سپرده باشد.

بازارهای موازی: یکی دیگر از مسائلی که در تورمها مطرح میشود عدم تناسب بین نرخ سود سپرده و تسهیلات بانکی با تورم است. در واقع بانکها در بازار سپرده به دلایلی مجبورند با نرخ بالاتری از نرخ اعلامی بانک مرکزی سپردهها را جذب کنند و در نتیجه برای بانکها به صرفه نیست که با نرخ مصوب بانک مرکزی اقدام به اعطای تسهیلات نمایند. از این رو بسیاری از بانکها روشهایی مانند بلوکه کردن بخشی از تسهیلات اعطایی را دنبال میکنند. با این حال سود خوب بازارهای موازی از جمله بازار بورس سبب شده تا بسیاری از بانکها وسوسه شوند تا بخشی از سپردهها را وارد بازار سهام نمایند تا سود ۱۸ تا ۲۰ درصد یکساله را گاهی در یک یا دو ماه بدست آورند. برای تحقیق بیشتر در رابطه با این موضوع به سراغ آمار اعلامی بانکهای بورسی رفتیم و بانکهایی را که اقدام به اعلام و انتشار آمار نه ماهه عملکرد (حسابرسی نشده) خود به سازمان بورس کردند را مورد بررسی قرار دادیم. این بانکها که مشتمل بر ۱۶ بانک بودند (مابقی بانکها هنوز گزارش نه ماهه خود را اعلام نکرده بودند) را از دو منظر افزایش در تسهیلات اعطایی به اشخاص غیر دولتی و سرمایهگذاری در سهام مورد بررسی قرار دادیم. نتیجه این شد که در حالیکه بانکها تسهیلات اعطایی خود به اشخاص غیردولتی در پایان آذرماه نسبت به پایان سال ۱۳۹۷ حدود ۱۲ درصد افزایش دادهاند، اما در همین مدت سرمایهگذاری در سهام را نسبت به ابتدای سال ۱۴ درصد افزودند. البته همانطور که از جدول پیداست بانکها در این زمینه متفاوت عمل کردهاند، اما به طور متوسط رشد سرمایهگذاری در سهام بیش از رشد اعطای تسهیلات بوده است. البته به نظر میرسد که بانکهایی که دارای منابع مازاد بودند علاقه بیشتری به بازار سهام نشان دادهاند.

تغییر شیوه وامدهی: یکی دیگر از احتمالات مطرح شده تغییر شیوه وامدهی بانکها از شیوههای سنتی و معمول است. اگر به تبلیغات این روزهای بانکها توجه کرده باشید شیوه پرداخت وام بر اساس سپرده در کمترین زمان (یک تا دو روز کاری) بسیار رایج شده است. در این شیوه بانک نسبتی از سپرده شما در بانک را به خود شما وام خواهد داد (برخی از شرکتها از این شیوه برای اعطای تسهیلات به کارکنان خود توسط بانکها استفاده میکنند). همچنین برخی بانکها نیز مدت زمان اعطای وام بر اساس میانگین سپرده را افزایش دادند در کنار این قضایا همانطور که قبلا اشاره شد به جهت آنکه نرخ سود حال حاضر برای بانکها به صرفه نیست در نتیجه بانکها میزانی از تسهیلات را نزد خود نگه میدارد که این امر نیز در کنار سایر عوامل مورد اشاره سبب شده تا نسبت تسهیلات به سپرده کاهش یابد.

بازی پانزی:، اما نکته آخر که شاید چندان جالب نباشد این است که ممکن است این کاهش در نسبت تسهیلات به سپرده بابت گرفتار شدن بانکها در یک فرآیند خطرناک باشد که مجبور شدهاند به جای استفاده از سپردهها برای امور بانکداری و اعطای تسهیلات، سپردههای جدید را در قالب پرداخت سود به سپردههای قبلی استفاده نماید و در نتیجه قدرت تسهیلاتدهی بانکها کاهش یافته باشد که البته این موضوع نیازمند بررسی کامل دارد.

در مجموع باید گفت بررسی فرضیهها مطرح شده میتواند تا حدودی وضعیت بانکهای کشور را بهتر نمایان سازد و مقام ناظر پولی با توجه به هر یک از گزینهها واکنش جداگانهای را ارائه دهد. در صورتی که کاهش نسبت تسهیلات به سپردهها بابت انضباط مالی و کاهش ریسک باشد میتواند خبر خوبی باشد، اما در صورتی که این موضوع به دلیل مشکلات مالی بانکها باشد باید هر چه زودتر چارهای برای آن اندیشیده شود. همچنین ورود بانکها به عرصهای مانند بورس و یا سایر بازارهای موازی همواره مورد انتقاد بسیاری از اقتصاددانان بوده است و آن را تخطی از وظایف اصلی بانکها میدانند. در هر صورت بررسی تمام ابعاد و احتمالات توسط ناظر پولی سبب کاهش ریسک در نظام بانکی خواهد شد.

منبع: ایبنا