قلعه روسیه در برابر تحریمها

اقتصاد۲۴-شهروندان ترکیه در زمانهایی که ارزش پول ملی این کشور کاهش پیدا میکند، جملهای بسیار خوب درباره حمایت از اقتصاد کشورشان به کار میبرند: «پول ملی همچون پرچم یک کشور نشان اعتبار و استقلال آن کشور است.» اگرچه کشور به شکل امروزی در بسیاری جهات با کشور به شکل قدیمی آن مشترکات خود را حفظ کرده، اما منطقی به نظر میرسد اگر بگوییم که مفهوم استقلال، همچون مفهوم مرزها و امنیت هم تکامل یافته است. شاید این امکان وجود داشت که مرزهای کشور قدیم را با سیم خاردار بتوان محافظت کرد، اما امروزه این مفهوم از مرز تنها بخشی از مرز هوایی، دریایی، سایبری و به احتمال زیاد در آینده نزدیک مرزهای فضایی را تشکیل میدهد. به شکلی مشابه، اگر در قدیم برای شکست دادن کشور یا مملکتی کافی بود تا آن را در محاصره نیروهای نظامی قرار داده تا آن کشور به قحطی بیافتد، ضعیف شود و بعد دیوارهای آن را به توپ بست، امروز کافی است تا محاصرهای اقتصادی را تحمیل کرده، پول ملی آن را که مثل پرچم ملی آن کشور است به پایین کشیده و مردم آن را مجبور به داد و ستد با استفاده از پولی دیگر کرد. چه در جنگ باشد و چه در سیاست یا اقتصاد، به هر شکل بشر چرخ را دوباره اختراع نمیکند، بلکه باعث تکامل آن میشود!

دلارزدایی در مبادلات خارجی روسیه

بعد از الحاق/اشغال کریمه در سال ۲۰۱۴ میلادی، اروپا و ایالات متحده تحریمهای اقتصادی محسوسی را علیه روسیه وضع کردند. این تحریمها شماری از بانکهای روسی، صنایع نفت و گاز و صنایع دفاعی این کشور را هدف میگرفت. شدیدترین قسمت از آنها متوجه بخش انرژی فدراسیون روسیه بود. یکی از اهداف ایالات متحده و اروپا قطع همکاری شرکتهای انرژی خارجی با روسیه برای انجام اکتشافات جدید در سیبری و قطب شمال بود که نه تنها پیامدهای ژئوپولیتیکی بلکه اثرات منفی اقتصادی در پی داشت، چرا که هم حاکمیت مسکو در سیبری را تضعیف و هرگونه فروپاشی احتمالی داخلی را تشویق میکرد، و هم باعث میشد تا صادرات گاز به چین که از این منطقه انجام میشود، تحت فشار قرار بگیرد. مضاف اینکه تلاش روسیه برای حاکمیت بر قطب شمال که بیشتر از راه اکتشاف منابع نفت و گاز به جلو رانده میشود (همانند آن چه ترکیه در حال انجام در مدیترانه و دریای سیاه است) را تحت تاثیر قرار میداد.

اما از سال ۲۰۲۰ به این سو، چین هم به لیست کشورهای تحت تحریم توسط ایالات متحده پیوسته است. از آن زمان تاکنون، تحریمهای مختلفی علیه اشخاص و شرکتهای چینی به خاطر رفتار این کشور در مناطق مسلمان نشین اویغور، ساخت جزیرههای مصنوعی در دریای جنوب غربی چین و مسئله هنگ کنگ و تایوان وضع شده است.

البته باید یادآور شد که تحریمها علیه چین بیشتر جنبه روانی داشته اند تا این که به قصد از کارانداختن عملی شرکتهای این کشور اعمال شده باشند، چرا که شرکتهای تحریم شده (چندین شرکت فعال به خصوص در ابتکار کمربند و جاده در این لیست قرار دارند) مبادلات کمی با شرکتهای آمریکایی دارند و هدف از تحریمها بیشتر تشویق شرکتهای خارجی به عدم همکاری با شرکتهای چینی از ترس هدف قرار گرفتن با تحریم است.

همین تحریمها دلیلی بود برای چین و روسیه تا به سیاست «دلارزدایی» در تجارت خارجی خود و به خصوص در تبادلات دو طرفه روی بیاورند، به طوری که برای اولین بار، در سه ماهه اول سال ۲۰۲۰ میلادی میزان استفاده از دلار در تبادلات بین چین و روسیه به زیر ۵۰ درصد کاهش یافت. این درحالی بود که یورو ۳۰ درصد و پولهای ملی دو کشور ۲۴ درصد از منابع پرداختی در مبادلات دوطرفه را به خود اختصاص دادند. کاهش استفاده از دلار در حالی صورت میگرفت که تا پنج سال قبل از آن، یعنی تا سال ۲۰۱۵ میلادی، دو کشور ۹۰ درصد مبالغ پرداختی برای تجارت دوطرفه را با دلار انجام میدادند. در واقع میتوان گفت که این «دلارزدایی» و نه افزایش حجم مبادلات (که شامل منابع حیاتی گازی میشد) بود که زمینه را برای تبدیل رابطه دو کشور به اتحاد دو کشور فراهم کرد.

اگرچه سیاست دلارزدایی با ابتکار روسیه بعد از الحاق/اشغال کریمه آغاز شد، اما نیاز به قبول و ادامه کار از توسط چین داشت. در عین حال، بعد از تجربه تقابل ایالات متحده با ایران و روسیه، پکن هم شروع به احساس نگرانی از قرار گرفتن در شرایطی مشابه شرایط مسکو و تهران کرد. در این میان لازم است تا به دو رویداد مهم اشاره کنیم که سرآغاز روند دلارزدایی در تبادلات بین روسیه و چین بودند. دو رویدادی که عملا راه را برای کارزاری جهانی علیه سلطه دلار باز کردند: یکی توافق نامه سه ساله تبادل ارز به مبلغ ۱۵۰ میلیارد یوآن میان روسیه و چین بود که به دو کشور اجازه آن را میداد که ارز کشور مقابل را به طور مستقیم و بدون نیاز به مراجعه به بازار کشور سوم خریداری کند. این قرارداد بعدا برای مدت چهار سال تمدید شد. دومین توافقنامه مربوط به سال ۲۰۱۹ میلادی میشود که اجازه استفاده از ارزهای ملی در تجارت دوطرفه را به دو کشور میداد. همچنین این توافقنامه خواستار جایگزینی نظام مالی سوئیفت شد که در حال حاضر تحت سلطه ایالات متحده قرار دارد.

تحریم کامل در سوئیفت: سلاح اتمی مالی

سوئیفت نظامی بانکی است که در سال ۱۹۷۳ میلادی برای انتقال پول بین کشورها تاسیس شده است. این همان ساختاری بود که جایگزین تلکس شد که تا آن زمان توسط بانکها از آن استفاده میشد. در حال حاضر، دویست کشور در جهان از سوئیفت استفاده میکنند. در سال گذشته میلادی، با افزایش ۱۱٫۴ درصدی انتقال ها، این نظام بانکی رکورد ۴۲ میلیون انتقال وجه را از آن خود کرد. هم اکنون، ۱۱٫۰۰۰ بانک و موسسه مالی در سراسر جهان عضو این شبکه بین بانکی هستند. لازم به یادآوری است که سوئیفت خود بانک نیست و تنها یک ساختار و شبکه پیام رسانی ایمن برای انتقال وجه میان بانکها و موسسات مالی است. اساس این ساختار بر امنیت و اعتماد بنا نهاده شده است. اگرچه دفتر آن در بروکسل است، اما قدرت تاثیرگذاری ایالات متحده در سوئیفت به خاطر ظرفیت بالای اقتصادی و مالی آن بسیار است. در صورت تحریم کشوری به هر دلیل، راههای دیگری همچون استفاده از رایانامه یا تلکس برای انتقال وجه وجود دارد که اگرچه امکان انتقال پول را میدهد، اما روند آن را کند و پیچیده میکند و از نظر امنیت و خطای انسانی آسیب پذیر است. اما در این میان راهکار دیگری هم به غیر از موارد بالا وجود دارد و آن ساختن سوئیفت خود است!

بیشتر بخوانید: آیا پوتین کارتهایی دارد که هنوز با آن بازی نکرده است؟

چندین مثال از ساختارهای بین بانکی موازی با سوئیفت تاکنون وجود داشته است. برای نمونه، «اس اف ام اس» هند، «اس پی اف اس» روسیه، «سپام» ایران و یا حتی «اینستکس» که برای انتقال وجه میان ایران و اروپا ایجاد شد را میتوان تلاشهایی برای ایجاد ساختارهای موازی و یا جایگزین با سوئیفت دانست. در سال ۲۰۱۵ میلادی، یعنی حدود یک سال بعد از الحاق/اشغال کریمه توسط روسیه، چین ساختار «سوئیفت» خود را با نام سی آی پی اس (یا سیپس، بسته به خواندن آن!) ایجاد کرد. در حال حاضر «سی آی پی اس» را نمیتوان با سوئیفت مقایسه کرد چرا که تنها ۸۰ بانک خارجی از آن استفاده میکنند، اما هیچ دلیلی وجود ندارد که همچون قدرت فزاینده پکن و خیز آن برای جایگزینی واشنگتن به عنوان یک ابرقدرت، آن را نتوان ساختار آینده نظام بین بانکی تلقی کرد، به خصوص که سی آی پی اس همواره در حال تکمیل شدن است.

در رابطه با روسیه باید گفت که هم اکنون ۳۰۰ بانک و موسسه مالی این کشور (که شامل موسسات تحریم شده اخیر میباشد) از سوئیفت استفاده میکنند که ۸۰ درصد مبادلات مالی روسیه را انجام میدهند. ۲۰ درصد دیگر از طریق ساختار بین بانکی روسیه، یعنی «اس پی اف اس» یا حتی سپام ایران (در مبادلات تجاری با ایران) انجام میشود. از سال ۲۰۱۹ میلادی به بعد صحبتها و تلاشهایی برای ادغام سپام و اس پی اف اس صورت گرفته است. پیش بینی میشود که روسیه در صورتی که بتواند یا به ساختار بانکی چین خواهد پیوست و یا سعی در ادغام/ اتصال این شبکههای بین بانکی خواهد کرد.

بعد از شروع جنگ روسیه علیه اوکراین، کشورهای ایرلند، بلژیک و هلند از قطع ارتباط سوئیفت با روسیه به طور جدی حمایت کرده اند. گفته میشود لهستان و کشورهای بالتیک هم از این حرکت حمایت میکنند. آلمان، ایتالیا، مجارستان و حتی فرانسه موافقت خود را با این حرکت در حالی اعلام کرده اند که همزمان نسبت به هرگونه پیامد منفی هشدار داده اند. در آخرین مورد هم اتحادیه اروپا خبر از اعمال تحریمها علیه بانکهای روسیه در شبکه سوئیفت داده است. اما سوالی که در اینجا پیش میآید این است: تا چه مقدار ممنوعیت روسیه از استفاده سوئیفت عملی است؟

روسیه پنجمین شریک بزرگ تجاری اروپاست. ۳۷٫۳ درصد از کل تجارت این کشور با اتحادیه اروپا انجام میشود. در این میان، ۲۶ درصد از نفت اروپا و ۴۰ درصد از گاز مورد استفاده آن از روسیه وارد میشود که هرگونه افزایش قیمت تاثیر مستقیمی بر شهروندان اروپایی خواهد داشت. در سال ۲۰۲۰ میلادی، حجم مبادلات بین این کشور و اتحادیه اروپا به بیش از ۱۷۴ میلیارد یورو رسید که ۷۹ میلیارد دلار آن شامل صادرات اتحادیه به همسایه شرقی خود میشد. در رابطه با ایالات متحده که از تحریم روسیه در سوئیفت حمایت میکند، باید گفت که روسیه عملا منبع گازوئیل این کشور است.

در سال ۲۰۲۱ میلادی، ۸۲ درصد از کل مبادلات تجاری بین روسیه و ایالات متحده تنها شامل واردات از روسیه بوده است. در میان بیشترین صادرات روسیه به آمریکا، گازوئیل و انواع دیگر سوخت (۲۱ درصد از کل واردات گازوئیل آمریکا از روسیه انجام میشود)، نفت و پلاتین خام به چشم میخورد. در عوض، روسیه از آمریکا اکثرا هواپیمای مسافربری و قطعات آن، قطعات وسایل موتوری، و وسایل نقلیه وارد کرده است.

اگر این میزان از حجم مبادلات در یک شب ناپدید شود، اقتصاد بسیاری از کشورهای اروپایی با رکود و یا حتی نابودی مواجه میشود. در ایالات متحده هم قیمت سوخت با افزایشی شدید روبرو میشود. همان طور که برونو لو مر، وزیر امور مالی فرانسه گفته: «سوئیفت، سلاح اتمی مالی است» که باید قبل از استفاده از آن کمی فکر کرد. بنابراین، احتمال قطع کامل ارتباط روسیه با سوئیفت توسط ایالات متحده و اروپا بسیار کم است. آن چه به احتمال زیاد اتفاق خواهد افتاد، تحریم موردی بانکهای روسیه است، طرحی که در ادامه چگونگی به وجود آمدن اولیه آن در سنای آمریکا را خواهیم خواند.

اروپا، دنباله رو جنگ اقتصادی آمریکا

بعد از جنگ جهانی دوم و ضعف اقتصاد انگلیس به دلیل تنزل شدید ذخیره طلای این کشور به خاطر خرید سلاح به ویژه از ایالات متحده بود که استاندارد طلا در مبادلات بین المللی کم کم با تهدید مواجه شد. اگر تا آن زمان انگلیس به خاطر در اختیار داشتن بیشترین ذخیره طلا قادر بود تا ارزش پوند را تضمین کند، با کمبود شدید ذخایر طلا جایگاه پوند و همزمان با آن جایگاه انگلیس با تزلزلی شدید مواجه شد. تا قبل از جنگ جهانی دوم، قیمت هر پوند به طلا گره خورده بود و این کشور به میزان ذخایر طلای خود اسکناس چاپ میکرد. به همین خاطر هم هست که بر روی اسکناسهای پوند حتی تا امروز عبارت: «من تعهد میدهم مبلغ پنج/ ده/ بیست... پوند به حامل [این اسکناس]بدهم» نوشته شده است، چرا که دارنده یک اسکناس پنج پوندی میتوانست در ازای تحویل آن به بانک مثلا پنج سکه طلا دریافت کند. بعد از جنگ جهانی دوم حالا ایالات متحده بود که توانسته بود با نشان دادن قدرت خود در کنفرانس «برتون وودز» دلار را جایگزین پوند بکند و آن هم یک دلیل داشت: ایالات متحده دو سوم از ذخایر طلای جهان را در اختیار داشت.

بر خلاف استاندارد طلا که تحت سلطه انگلیس بود، نظام پولی برتون وودز بعد از جنگ جهانی دوم بر پایه دلار و طلا (با هم) بود، بدین شکل که هر کشور ارزش پول ملی خود را بر اساس دلار تنظیم میکرد و خود دلار هم بر اساس طلا ارزش گذاری میشد، البته بر اساس مقدار طلایی که در اختیار ایالات متحده بود! این نظام پولی بر پایه ثبات بود. اما رفته رفته مفهوم ثبات جایگاه خود را به عنوان هدف نظامهای اقتصادی از دست میداد. در عصری که سیاستهای اقتصادی فعالتر میشد، دیگر حتی کل ذخایر طلای جهان هم جوابگوی اقتصاد دنیا نبود، مضاف اینکه شوروی هم با ذخایر بسیار زیاد طلا میتوانست قدرت اقتصادی غرب را به چالش بکشد. به خاطر همین هم بود که در سال ۱۹۷۱ میلادی «شوک نیکسون» باعث پایان یافتن قیمت گذاری ثابت پول ملی بر اساس دلار و طلا و شروع عصر «نرخ ارز شناور» شد که ارزش پول ملی بعد از آن و تاکنون بر اساس عرضه و تقاضا برای هر پول تنظیم میشود.

نظام «نرخ ارز شناور» بعد از شوک نیکسون دلار را تبدیل به معتبرترین ارز جهان کرد. در واقع همان طور که گفته میشود، دلار همه جا مورد قبول است، چون دلار همه جا مورد قبول است! مقبولیت دلار نه به خاطر طلا بلکه بیشتر به خاطر اعتبار آن نزد افراد و موسسات در جهان است. کشورها نه تنها برای مبادلات تجاری خود که همچنین برای ذخایر بانکها و صندوقهای ملی خود از دلار استفاده میکنند. در حال حاضر، ۶۰ درصد از کل ذخایر ملی جهان به دلار است، چرا که به راحتی خرید و فروش میشود، ارزش آن تقریبا باثبات است و به مقدار فراوان در دسترس است. همین هم به آمریکا قدرت اعمال تحریم در سطح گسترده را میدهد. یکی از همین برنامههای تحریمی از سنای این کشور و علیه روسیه میآید.

در تاریخ دوازدهم ژانویه سال ۲۰۲۲ میلادی، سناتور دموکرات، باب منندز که رئیس کمیسیون سیاست خارجی مجلس سنا ایالات متحده آمریکاست، لایحهای را که از آن به عنوان «مادر تمام تحریم ها» یاد میکرد برای بحث و تصویب پیشنهاد کرد. بر اساس «فرمان دفاع از حق حاکمیت اوکراین (دوسا)» دلار عملا تبدیل به سلاحی برای استفاده علیه اقتصاد روسیه خواهد شد. این لایحه بندهای مختلفی دارد که شامل:

- لیست دوازده نفره تحریمی علیه مقامات روسیه از جمله رئیس جمهور و نخست وزیر این کشور

- انتخاب حداقل سه بانک یا موسسه مالی از لیست دوازده تایی موسسات بزرگ مالی روسیه و قطع همکاری آنها با ساختار سوئیفت

- ممنوعیت اشخاص حقوقی آمریکایی از خرید هرگونه بدهی روسیه (اوراق قرضه و غیره) که میتواند شامل اشخاص غیرآمریکایی هم شود

- اعمال تحریم علیه اشخاصی که در نقشه پردازی، ساخت و یا فعالیت خط لوله نورد استریم-۲ شرکت داشته باشند (جو بایدن قبلا از اعمال تحریم علیه اشخاص غیر آمریکایی، به دلیل مخالفت احتمالی آلمان، سرباز زده بود)

- اعمال تحریم علیه بخش نفت، گاز، زغال سنگ، منابع طبیعی، و «هر بخش دیگر و یا صنعتی که رئیس جمهور [ایالات متحده]تصمیم به اعمال تحریم بگیرد.» (این بند احتمالا به دلیل اثرات مخرب در چرخه عرضه و تقاضا انرژی، کمبود آن و افزایش قیمت سوخت در ایالات متحده با مخالفت جو بایدن روبرو خواهد شد. بعلاوه اینکه قسمت بزرگی از استخراجات معدنی در روسیه تحت مالکیت بخش خصوصی است)

در حال حاضر، این لایحه در دست بررسی است و از حمایت چهل سناتور دموکرات برخوردار میباشد. با اضافه شدن بیست سناتور دیگر (جمهوری خواه) که به احتمال زیاد همین طور هم خواهد شد، در آیندهای نزدیک شاهد به تصویب رسیدن آن خواهیم بود.

نتیجهای که ایالات متحده از قبلتر تاکنون دنبال میکرده، حتی با لایحههایی شدیدتر از این، همچون لایحه پیشنهادی تد کروز که شامل قطع کامل رابطه روسیه از ساختار سوئیفت میشد، به احتمال زیاد چیزی شبیه به اتفاقات بعد از تحریم ایران است، بدین صورت که بانک مرکزی روسیه برای تامین تقاضای داخلی ارز با مشکل مواجه شده و مجبور به فروش ذخایر طلای خود شود. مضاف اینکه در آن صورت دریافت درآمد حاصل از صادرات با مشکل روبرو شده و تامین نیازهای روزمره شهروندان روسیه سخت خواهد شد. این هم همان جنگ علیه مردم، این بار نه در ایران، کوبا، ونزوئلا یا کره شمالی، بلکه در روسیه خواهد بود. به نظر میرسد استفاده از «سلاح دلار» و قانون «دوسا» به احتمال زیاد در راس برنامههای تحریمی اروپا و ایالات متحده خواهد بود. صحبتهای راجع به تحریم روسیه در سوئیفت توسط سیاستمداران غربی به صورت کلی ارائه خواهد شد، اما در عمل به صورت موردی، یعنی نه علیه همه ارتباطات بانکی روسیه (آن طور که تد کروز میخواست)، بلکه علیه تعدادی از بانکهای روسیه (در راستای اجرای دوسا) خواهد بود.

اما در مقابل، روسیه از قبل پیش بینیها را کرده و برای این تحریمها آماده شده است!

دلارزدایی روسیه در ذخایر ارزی

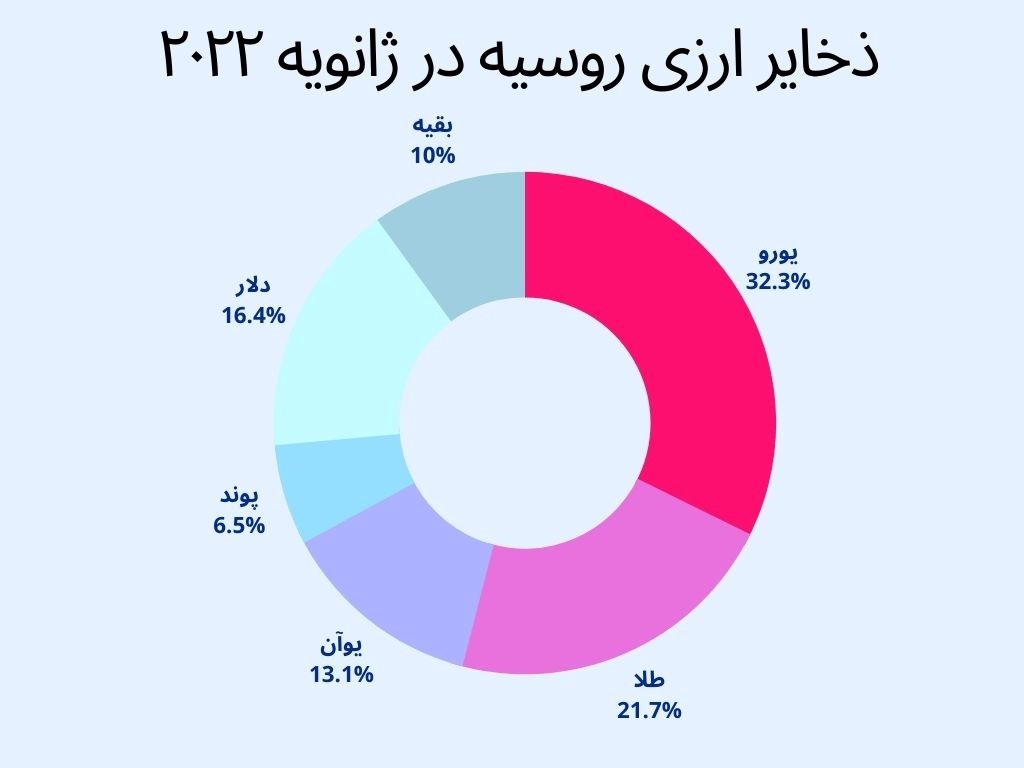

روسیه بعد از اتفاقات کریمه در سال ۲۰۱۴ میلادی تصمیم به تنوع بخشی ذخایر ارزی خود کرده است. ذخایر ارزی، داراییهای حاصل از بازرگانی خارجی یک کشور است که در اختیار بانک مرکزی آن کشور قرار میگیرد و شامل ارز و طلا میشود. طبق اعلام بانک مرکزی روسیه، ذخیره ارزی این کشور در ماه ژانویه سال جاری میلادی به میزان تاریخی ۶۳۹٫۶ میلیارد دلار رسیده است که چهارمین ذخیره بزرگ ارزی در جهان است و میتواند برای تقویت ارزش روبل برای مدتی طولانی استفاده شود. در حالی که تا پنج سال پیش ۴۰ درصد کل ذخیره ارزی روسیه را دلار تشکیل میداد، بنا بر آمار بانک مرکزی روسیه، امروزه تنها حدود ۱۶ درصد از آن به دلار نگهداری میشود! این درحالی است که حدود ۱۳ درصد از کل ذخیره ارزی روسیه به یوآن چین، حدود ۳۲ درصد آن به یورو، حدود ۶٫۵ درصد آن به پوند انگلیس، حدود ۲۲ درصد به طلا و بقیه به ین، دلارهای کانادا، استرالیا و سنگاپور نگهداری میشود. اینها همه در حالی است که میزان بدهی خارجی دولت روسیه در ماه دسامبر سال ۲۰۲۱ میلادی به رکورد تاریخی پایین ۲۶٫۳ درصد رسیده که رقم بسیار مناسبی میباشد. ایتالیا که معمولا اقتصاد روسیه از نظر حجم با آن مقایسه میشود بار بدهی بیشتر از ۱۴۰ درصدی را به دوش میکشد!

زمانی که صادرات بر واردات پیشی بگیرد، کشورها بخش مهمی از مازاد درآمد خود را در صندوقهای دولتی، مانند صندوق توسعه ملی در ایران، ذخیره میکنند. صندوق ثروت ملی روسیه نقش صندوق توسعه ملی را برای این کشور بازی میکند. علاوه بر ذخایر بانک مرکزی روسیه، صندوق ثروت ملی این کشور هم خبر از دلارزدایی ذخایر خود داده است. صندوق ثروت ملی که در آغاز برای حمایت از صندوق بازنشستگی ایجاد شده بود، بخشی از درآمد حاصل از فروش نفت روسیه را نگهداری میکند (حدود ۲۰۰ میلیارد دلار در حال حاضر) و بخشی از ذخیره ارزی روسیه به حساب میآید.

در ماه ژوئن سال ۲۰۲۱ میلادی و قبل از برگزاری دیدار ولادیمیر پوتین و جو بایدن بود که آنتون سیلوآنف، وزیر امور مالی روسیه اعلام کرد که صندوق ثروت ملی این کشور همچون بانک مرکزی قصد دارد تا سرمایه گذاری دلاری خود را کاهش دهد. آقای سیلوآنف در ادامه اظهار داشت که قرار است صندوق ثروت ملی روسیه «۴۰ درصد از دخایر خود را به یورو، ۳۰ درصد از آن را به یوآن، ۲۰ درصد به طلا و بقیه را به ین ژاپن و پوند انگلیس نگهداری کند.» بنابر این، سهم ۳۵ درصدی دلار از این صندوق حذف شده، میزان پوند نگهداری شده نصف و برای اولین بار از طلا در آن استفاده خواهد شد.

استفاده فزاینده از یوآن در ذخایر ارزی روسیه باعث شده تا مسکو یک چهارم ذخایر یوآن موجود در جهان را خریداری کند. البته این کار نه تنها برای تنوع بخشی به دخایر ارزی روسیه و نشان دادن اتحاد میان این دو کشور بلکه برای تشویق چین به فعالیت بیشتر در نظام سرمایه داری جهان هم انجام میشود چرا که هر آن قدر که روسیه در بحث نظامی قدرتمند است، چین در بحث اقتصادی در جهان از قدرت بسیار برخوردار است، اما تنها موضوعی که باعث ناامیدی متحدان پکن در بسیاری موارد میشود، موضع بی طرف آن و عدم اشتیاق برای در دست گرفتن رهبری در موضوعات مختلف است که البته برای ابرقدرتی در حال ظهور نمیتوان آن را ناعاقلانه دانست.

تضعیف سلطه اقتصادی ایالات متحده

با تنوع بخشی به ذخیره ارزی خود، روسیه عملا در زمینه اقتصادی علیه ایالات متحده اعلام جنگ کرده است. حتی اگر لایحه دوسا در سنای ایالات متحده تصویب شود، و انگلیس و دیگر متحدان آنگلوساکسون هم استفاده از پولهای ملی خود را برای روسیه ممنوع کنند، این کشور باز هم خواهد توانست به حدود هفتاد درصد از ذخیره ارزی خود دسترسی داشته باشد. روسیه با سیاست دلار زدایی در ذخیره ارزی خود تا اندازه بسیار زیادی خود را در برابر سلاح دلاری آمریکا مصون کرده است. بعلاوه اینکه دلارزدایی در عرصههای دیگر همچون مبادلات دوطرفه باعث خواهد شد تا سلطه دلار به عنوان معتبرترین ارز ضربه بخورد. تصمیمات خود ایالات متحده در استفاده از دلار به عنوان سلاحی اقتصادی علیه ایران، کوبا، کره شمالی، ونزوئلا و حالا روسیه نه تنها کشوری مثل چین را به سمت استفاده بیشتر از پول ملی و ارزهای دیگر تشویق خواهد کرد، بلکه باعث خواهد شد تا دولتهای بیش تری به سمت تنوع بخشی در ذخایر ارزی خود و مبالغ پرداختی در مبادلات دو طرفه و چندطرفه روی بیاورند.

در بحث سوئیفت، ممنوعیت روسیه از استفاده از آن تاثیر مستقیمی بر مبادلات بین چین و روسیه نخواهد داشت چرا که دو کشور از شبکه بین بانکی خود برای تجارت دوطرفه استفاده میکنند. در صورتی که روسیه نتواند نفت و گاز خود را به اروپا و آمریکا صادر کند، از حدود نیمی از درآمد بودجه خود محروم خواهد شد. اما این ممنوعیت بسیار دور از ذهن به نظر میرسد، چرا که در اقدامی متقابل، مسکو مجبور خواهد شد تا صادرات گاز را به اروپا متوقف کند که نه تنها باعث افزایش شدید قیمت انرژی و در نتیجه محصولات مختلف خواهد شد، بلکه خانوادههای اروپایی را با خطر سرمای زمستانی و بهاری مواجه خواهد کرد! در این صورت، بیشترین تاثیر بر کشورهای شرق اروپا، آلمان و ایتالیا خواهد بود که به گاز روسیه وابسته هستند. در طرف آمریکا هم بالا رفتن قیمت گازوئیل بر کارزار انتخاباتی پیش رو تاثیر منفی خواهد گذاشت که عملا باعث میشود تا رئیس جمهور آمریکا نتواند از این حربه استفاده کند.

اگرچه در کوتاه مدت، هزینه مالی و سختی در تغییر رویه باعث خواهد شد تا بانکها وموسسات مالی از ساختار سوئیفت همچنان در مبادلات مالی خود استفاده کنند. اما، تحریم ایران و هم اکنون تهدید به ممنوعیت استفاده روسیه از این ساختار، از نظر روانی باعث خواهد شد تا چین از این تجربه استفاده کند و قبل از هرگونه اقدام برای بازپس گیری تایوان و هنگ کنگ شرایط را برای بی اثرکردن تحریمهای احتمالی ایالات متحده و اروپا آماده کند. اینها در حالی است که تحریمها و تهدیدها به ممنوعیت روسیه از سوئیفت باعث خواهد شد تا مرزهای رقابتی در نظام مالی جهانی بین آمریکا و چین و یا حتی در تقابل آمریکا با روسیه، چین و ایران شکل مشخص تری به خود بگیرد که این هم عملا تهدیدی برای خود سوئیفت، به خصوص در دراز مدت است.

زمانی که دلار، تحریم و سوئیفت به طور مکرر به عنوان سلاحهای اقتصادی به کار برده شوند، همچون هر سلاح دیگری باعث خواهند شد تا کشورها به دنبال ساز و کاری برای دفاع از خود در برابر آنها باشند. ایران، روسیه و چین با شروع کارزاری علیه دلار عملا قدرت جهانی آمریکا را به چالش کشیده اند. در حال حاضر هم با شروع جنگ اوکراین و تحریمهای ایالات متحده و اروپا علیه روسیه باید به دنبال علت و معلول این جنگ بود: آیا روسیه با دلارزدایی و استقلال اقتصادی، خود را آماده جنگ میکرد و یا اینکه ایالات متحده به خاطر دلارزدایی و استقلال اقتصادی روسیه شرایط را به سوی جنگ سوق داد؟ به نظر میرسد، این یک رویارویی با اعلام جنگ متقابل باشد!

منبع: دیپلماسی ایرانی