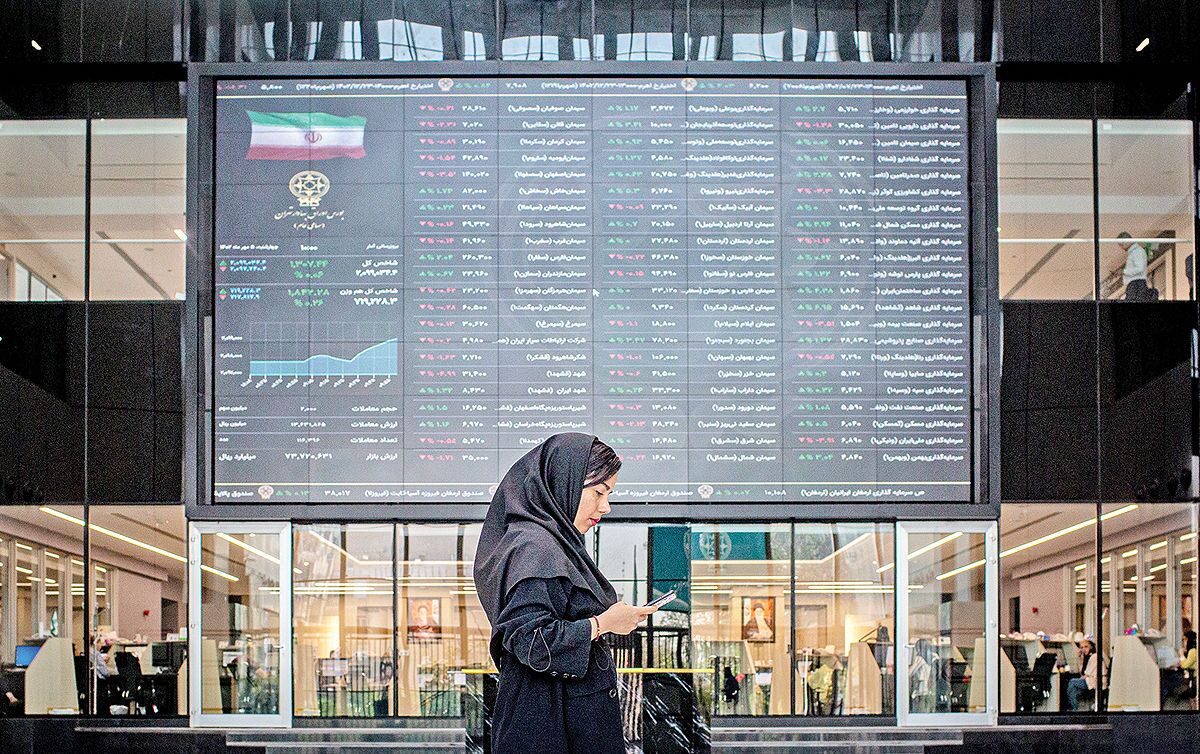

تاثیری که جنگ غزه بر بورس تهران گذاشت

اقتصاد۲۴- در این میان، شاخص کل بورس که همچنان در کانال یکمیلیون و ۹۰۰هزار واحدی تلاشهای بیوقفهای را برای بازپسگیری ابرکانال ۲میلیون واحدی از خود بروز میدهد، روز چهارشنبه با کاهش ارتفاع ۰.۵۴درصدی همراه بود. از این رو بود که نماگر اصلی تالار شیشهای در پایان ساعت معاملاتی روز چهارشنبه در سطح یکمیلیون و ۹۷۰هزار واحدی ایستاد تا بازدهی منفی ۱.۵۷درصدی را برای هفته دوم آبانماه ثبت کند.

در این میان، نماگر هموزن نیز که شاخص مناسبی برای ارزیابی وضعیت نمادهای مختلف بازار سهام است، هفته خوبی را پشت سر نگذاشت و با افت ۲.۴۳درصدی، مواجه بود و در پایان روز چهارشنبه در سطح ۶۶۰هزار و ۲۵۱واحدی قرار گرفت. در این بین شاخص کل فرابورس نیز که معیاری برای بررسی وضعیت سهام مختلف فرابورسی است، در هفته گذشته بیش از ۲درصد سرخپوش شد و در نهایت در سطح ۲۴هزار و ۶۳واحدی کار خود را به پایان رساند. در هفتهای که سپری شد میانگین ارزش معاملات خرد بازار سرمایه که شامل سهام و حقتقدم بازار میشود ۳هزار و ۴۸۸میلیارد تومان را ثبت کرد. این رقم در حالی به ثبت رسید که میانگین ارزش هفتگی معاملات هفته نخست آبانماه ۳هزار و ۴۹۳میلیارد تومان بود. بهعلاوه در هفته اخیر حدود ۲هزار و ۲۵۱میلیارد تومان سرمایه از بازار کوچ کرد که نشان میدهد در هفته گذشته نسبت به هفته نخست آبانماه نقدینگی بیشتری از بازار خارج شده است.

بازار سرمایه در حالی به سومین هفته از هشتمین ماه سالجاری قدم میگذارد که تنشهای بینالمللی بیشتر از هر زمان دیگری روان بازارهای مالی را به خطر انداخته است؛ به طوری که در روزهای اخیر انتشار اخبار ضد و نقیض درباره تشدید تحولات موجب افزایش نرخ ارز شده است. نرخ ارز که در هفتههای اخیر از کانال ۴۹ تا ۵۰هزار تومانی فاصله گرفته بود، حال در روزهای گذشته در محدودههای ۵۲هزار تومانی مورد معامله قرار میگیرد. بازار سهام نیز به مثابه همین مورد با وجود سبزپوشیهای بیجان طی هفته گذشته بازدهی مطلوبی را به ثمر نرساند و همچنان سهامداران و سرمایهگذاران را با بهت و شک و تردید روبهرو کرد. از طرفی بانک مرکزی اعلام کرد که در تحلیل روند بازار سرمایه نباید واقعیتها و ریسکهای تحمیلشده بر بازار سرمایه را نادیده گرفت.

بیشتر بخوانید: بورس در دوگانه ریسک و ارزندگی

ماهیت رشد یا رکود بازار سهام و نقدشوندگی این بازار تحتتاثیر مولفههای متعددی قرار دارد که این مولفهها در قیمتگذاریهای دستوری محصولات شرکتهای بورسی و نااطمینانیهای ایجادشده ناشی از مصوبه نرخ خوراک پتروشیمیها در سالجاری، گمانه زنیها در خصوص خروج فولاد و سیمان از بورسکالا، نوسانات قیمت کالاها در بازار جهانی و تاثیر بر ارزش صادراتی بنگاهها ریشه دارد. مجموعه این عوامل موجب عدمرشد متناسب درآمدها با هزینههای بنگاهها و همچنین عدمشفافیت در بورس و رکود حاکم بر بازار سرمایه شده که به تبع آن خروج سرمایه حقیقیهای فعال در این بازار را به دنبال داشته است.

بازار زیر ذرهبین کارشناسان

پیام الیاس کردی، کارشناس بازار سرمایه، در خصوص هفته گذشته بازار گفت: با تشدید تنشها و مناقشات بینالمللی از هفتههای گذشته سایه ترس و نااطمینانی سراسر بازارهای مالی را فرا گرفته و اسکناس آمریکایی که نیمه نخست سال را در محدودههای ۴۹ تا ۵۰هزار تومانی در نوسان بود، اواخر هفته در کانال ۵۲هزار تومانی مورد معامله قرار گرفت. بازار سهام نیز هفته گذشته بازدهی مناسبی را از خود متبادر نساخت و نماگرهای اصلی بازار در روزهای رنگارنگ پاییزی با سرخپوشی هفته را به پایان رساندند. این کارشناس بازار سرمایه در ادامه افزود: به نظر میرسد بازار متعادل و منفی را در هفته پیشرو داشته باشیم و چنین به میان میآید مادامی که جنگ بر بازار سایه افکنده است نباید انتظار اتفاق ویژهای را از بازار سهام داشته باشیم.

ایمان رئیسی، کارشناس بازار سهام، هم درباره اوضاع و احوال بازار اظهار کرد: در هفتهای که گذشت شاخص اصلی بازار یک روز سبزپوش با افزایش یکدرصدی را تجربه کرد. با وجود اینکه این ایراد وارد میشود که سهمهای بزرگ و شاخصسازها موجب سبزپوشی نماگرهای اصلی میشوند، با واکاوی سهام گوناگون میتوان اظهار کرد که بسیاری از سهمها در شرایط کنونی با شاخص یکمیلیون واحدی مورد معامله قرار میگیرند. این تفاوت عدمهمخوانی شاخص کل با وضعیت سهام مختلف بازار را نشان میدهد. این کارشناس بازار سرمایه ادامه داد: تنها نکته مثبت و امیدبخش هفته گذشته معاملاتی را میتوان سبزپوشی یکروزه شاخص کل بورس تهران عنوان کرد. وی در پایان گفت: با وجود اینکه عرضه و تقاضا دو نیروی تاثیرگذار بر روند بازار سهام هستند، در شرایطی که بازار اوضاع و احوال چندان مطلوبی را تجربه نمیکند، میتوان از ابزارهای لازم برای بهبود وضعیت بازار بهره برد.

فرناز صالحی، کارشناس بازار سرمایه، شرح کوتاهی از وضعیت بازارهای جهانی ارائه داد و گفت: اظهارات اخیر اعضای فدرالرزرو در خصوص افزایش نرخ بازده اوراق قرضه ۱۰ساله آمریکا به گمانهزنیها در خصوص عدمافزایش نرخ بهره تا پایان سالجاری دامن زده است. از طرفی نرخ بازده این اوراق در حال حاضر در نزدیکی سطح ۵درصدی یعنی بالاترین سطح از سال ۲۰۰۷ قرار گرفته است. روز چهارشنبه نرخ بهره ماه نوامبر فدرالرزرو در سطح ۵.۵درصدی و بدون تغییر اعلام شد. بیانیه این ماه فدرالرزرو حاوی این نکته بود که در حال حاضر اقتصاد در شرایط عدماطمینان عجیبی غوطهور است.

از طرفی میتوان اظهار کرد که چنین سیاستی باعث تقویت اونس طلای جهانی شده است. تشدید تنشهای ژئوپلیتیک حاصل از جنگ بین اسرائیل و فلسطین، بهخصوص پس از اعلام رسمی نخستوزیر اسرائیل مبنی بر شروع حملات زمینی به غزه در هفته گذشته، معادلات و روابط معکوس بین قیمت اونس طلای جهانی با شاخص دلار و نرخ بازده اوراق قرضه ۱۰ساله آمریکا را دگرگون و طلای جهانی را به عنوان یک دارایی امن نسبت به ریزش مقاومتر کرده است. پس از بیانیه فدرالرزرو گمانهزنیها برای عدمافزایش نرخ بهره تا پایان سالجاری تقویت شد.

از طرفی انتشار آمار اشتغال بخش غیرکشاورزی آمریکا (NFP) در روز جمعه بدتر از انتظارات بود و باعث ایجاد نوسانات رو به بالا در طلای جهانی شد. این کارشناس بازار سرمایه پیرامون تاثیر تنشهای بینالمللی و بازارهای جهانی بر بازارهای مالی داخلی گفت: بازار سهام روزهای چندان جالبی را سپری نمیکند.

ارزش پایین معاملات زیر سایه تنشهای بینالمللی و افزایش بیاعتمادی سرمایهگذاران از جمله دلایل تاثیرگذار بر کمرمقی و سرخپوشی تابلوی معاملاتی این روزهای بازار سهام است. نرخ ارز اواسط هفته گذشته پس از اصلاح قیمتی تا سطح ۵۱هزار و ۱۰۰تومانی، اواخر هفته گذشته بخشی از کاهش نرخ خود را جبران کرد و در حال حاضر در نزدیکی کانال قیمتی ۵۲هزار تومانی معامله میشود. هفته گذشته همگام با افزایش نرخ ارز در بازار نقدی، نمادهای طلایی بورسکالا هم نوسانات محدود رو به بالایی را تجربه کردند. صندوقهای طلا نیز بالاتر از NAV خود خریدار داشتند و اندکی با حباب مثبت معامله شدند.

در واقع باید اظهار کرد که در بازار گواهی سپرده شمش طلا بهخصوص با توجه به روند صعودی اواسط هفته گذشته، بهرغم اینکه حجم معاملات و میزان عرضه نسبتا خوب بود، عمده حجم این عرضه در نیمه دوم بازار و با قیمتهای اندکی بالاتر از قیمت نقدی بازار صورت گرفت. این کارشناس بازار سرمایه در پایان تاکید کرد: میتوان چشماندازهای مثبتی را برای کاهش تنشها متصور بود و در صورت چنین اقداماتی، کاهش التهاب در بازارهای مالی دور از انتظار نخواهد بود.