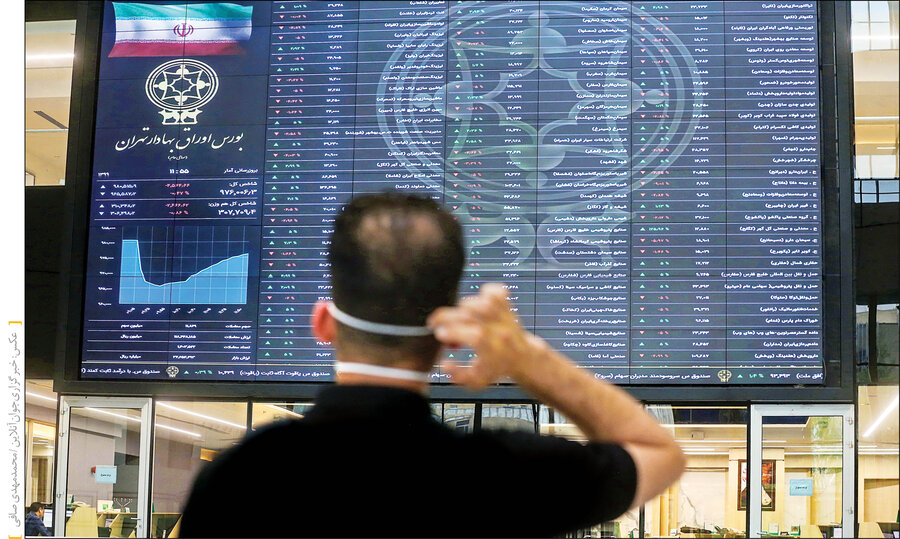

سايه سنگين دلار بر سر بورس

اقتصاد۲۴ - با ریزش قیمت دلار در روزهای پایانی هفته گذشته و البته در فضای بین دو تعطیلی بازار ارز، گمانهزنیها برای تداوم ریزش قیمتها ادامه دارد. اما در همین هفته گذشته نیز برخی فعالان بازار بورس نسبت به ریزش قیمت سهام اعتراض کرده و تجمعاتی برگزار کردند. با اظهارات رییسجمهور مبنی بر بازگشت پولهای بلوکه شده و هدفگذاری نرخ ارز ۱۵ هزار تومانی، به نظر میرسد که بازار ارز به این حرفها «اعتماد» کرده و فروشندهها در این بازار بیشتر شده است. دولت به دنبال رساندن قیمت دلار آزاد به زیر ۲۰ هزار تومان است. از آن طرف هر روز وعده بهتر شدن شرایط در بازار سهام را میدهد. اما به نظر میرسد حالا دولت در یک دوراهی بزرگ قرار گرفته است؛ افت قیمت ارز یا رشد شاخص بورس.

در حالی که کارشناسان بورسی پیشبینی نوسان شاخص بورس بین یک میلیون و ۲۰۰ تا یک میلیون و ۳۰۰ هزار واحدی را تا پایان سال میکردند، اما شاخص کل بورس در روز شنبه ۲۷ دی ماه ۱۳۹۹ به کانال یک میلیون و ۱۰۰ هزار واحدی سقوط کرد و گفته شد بیشترین تاثیر منفی بر افت دماسنج بازار سهام در این روز متاثر از نمادهای صنایعی بوده که جزو شرکتهای صادراتی و ارز محور هستند.

این اتفاق به دلیل کاهش نرخ ارز رخ داد و بخش زیادی از رشد شاخص کل تحت تاثیر انتظارات تورمی و نگرانی از افزایش قیمت دلار انجام شد. زمانی که پیشبینی میشد نرخ دلار به بالای ۳۰ هزار تومان و حتی ۴۰ هزار تومان نیز برسد. معنای نرخ ارز بالا، افزایش قیمت برای صنایع صادراتی حاضر در بورس افزایش منابع و سود بیشتر برای سهامداران و برای صنایع غیرصادراتی افزایش درآمد از محل تورم بود. حالا که روحانی از برگشت دلار به قیمت ۱۵ هزار تومان با آزادسازی منابع سخن میگوید سهامداران حاضر در بورس از خود میپرسند بر سر بورس چه میآید؟

مساله کاهش نرخ ارز

مصطفی امید قائمی، مدیرعامل سابق فرابورس ایران و مدیرعامل کنونی سرمایهگذاری اهداف در این خصوص به «اعتماد» میگوید: در صورتی که کاهش نرخ ارز همگام با رفع تحریمها باشد و مشکلات و مسائل مالی و صادراتی این شرکتها از بین برود ما شاهد افزایش تولید و کاهش هزینهها از حمل کالا گرفته تا هزینههای فروش و... در این شرکتها خواهیم بود. با رفع تحریمها مسلما نقل و انتقال منابع مالی نیز تسهیل خواهد شد و شرکتها و بنگاهها با مشکل چندانی روبهرو نخواهد شد و سودآوریشان هم رشد میکند.

این کارشناس بازار سرمایه با اشاره به سناریوی دوم یعنی کاهش نرخ ارز بدون لغو تحریمها خاطرنشان کرد: این اقدام دولت شرکتهای بورسی را دچار مشکل خواهد کرد و تنها در صورتی که تحریمها لغو شود و کاهش نرخ ارز اتفاق بیفتد (البته نرخ ارز معقول)، عملیات شرکتها در بورس همراه با افزایش سودآوری خواهد بود. مدیرعامل سابق فرابورس ایران افزود: در حال حاضر نمیتوان نرخ ارز را پیشبینی کرد هر چند عددی که در لایحه بودجه ۱۴۰۰ مطرح شده ۱۷ هزار و ۵۰۰ تومان است، اما معمولا این اعدادی که در بودجه میگذارند با بازار آزاد مغایرت زیادی دارد پس باید صبوری کرد و دید چه اتفاقی میافتد.

افت بهای ارز با آزاد شدن منابع ارزی

امیدقائمی با اشاره به آزاد شدن بخشی از منابع ارزی بلوکه شده ایران در سال جدید گفت: در صورت آزاد شدن این منابع و رونق در وضعیت صادراتی کشور و اینکه چه سیاستهای ارزی برای واردات کالا درنظر بگیرند در نرخگذاری ارز در سال جدید موثر خواهد بود. مدیرعاملسابق فرابورس ایران تصریح کرد: حتی اگر فرض کنیم دولت از محل آزاد شدن منابع بلوکه شده نرخ ارز را کنترل کند این اقدام تنها برای مدت کوتاهی تاثیرگذار است و به محض آنکه تقاضا برای نرخ ارز افزایش پیدا کند مجددا بهای آن رشد خواهد کرد و در این شرایط نمیتوانند نرخ ارز را ثابت نگه دارند. امیدقائمی خاطرنشان کرد: آنچه عمده رقم شاخصهای بورسی را تعیین میکند شرکتهای صادراتی هستند که با نرخ ارز سر و کار دارند از شرکتهای فولادی گرفته تا شرکتهای پتروشیمی و... که در صورت تغییر در نرخ ارز سود و زیانشان مشخص میشود. مدیرعامل سابق فرابورس ایران درخصوص تعداد شرکتهایی که نرخ دلار روی آنها موثر است، افزود: بیش از ۶۰ درصد از شرکتهایی که در بورس هستند البته به جز بانکیها و خودروییها و... صادراتی هستند البته نرخ دلار روی این قبیل از شرکتها نیز تاثیرگذار است.

پیشبینی آینده بورس

برخی کارشناسان بر این باورند وقتی انتظار میرود در سال آینده نرخ ارز در سطوح پایینتری قرار بگیرد و حتی برخی کارشناسان از نوسان قیمت دلار حداکثر در محدوده ۲۰ تا ۲۲ هزار تومان صحبت میکنند انتظار برای رشد شاخص کل بورس، چندان درست نیست. دولت انتظار دارد بازار سهام در سال آینده پررونق باشد. دولت در بودجه سال آینده میزان درآمد خود از محل مالیات بر نقل و انتقال سهام را ۱۴ هزار میلیارد تومان برآورد کرده است. با اینکه میزان درآمد مالیاتی دولت از نقلوانتقال سهام در بازار سرمایه طی ۹ ماهه اول سال جاری ۱۸ هزار و ۴۱ میلیارد تومان بوده است، اما آمارها نشان میدهد که رونق بورس در ۶ ماهه اول سال ۹۹ تکرار نخواهد شد. علاوه بر این، از ۲۰ مرداد ماه تا پایان آذر ماه امسال ۴۳ هزار و ۸۸۰ میلیارد تومان از بورس خارج شده است. با توجه به روند خروج پولهای حقیقی از بازار سهام، به نظر میرسد در فصل پایانی سال ۹۹ ارزش معاملات بورس روندی کاهش داشته باشد و کاهش ارزش معاملات به معنی کاهش درآمد مالیات از این محل خواهد بود. قیمت ارز بر بازار سهام آنچنان تاثیری دارد که برخی پژوهشها این موضوع را تایید کرده که افزایش قیمت دلار با رشد شاخص بازار سهام همراه است. بنابراین با کاهش قیمت دلار روند شاخص سهام بر پایه این متغیر و انتظارات تورمی ناشی از آن صعودی نخواهد بود. حالا دولت بر سر دوراهی سختی قرار گرفته و باید بین این دو، یکی را انتخاب کند. کاهش نرخ ارز و به تناسب آن کاهش تورم فعلی یا بازگشت به رشد در بورس و درآمدزایی برای سهامداران و حتی خود دولت.