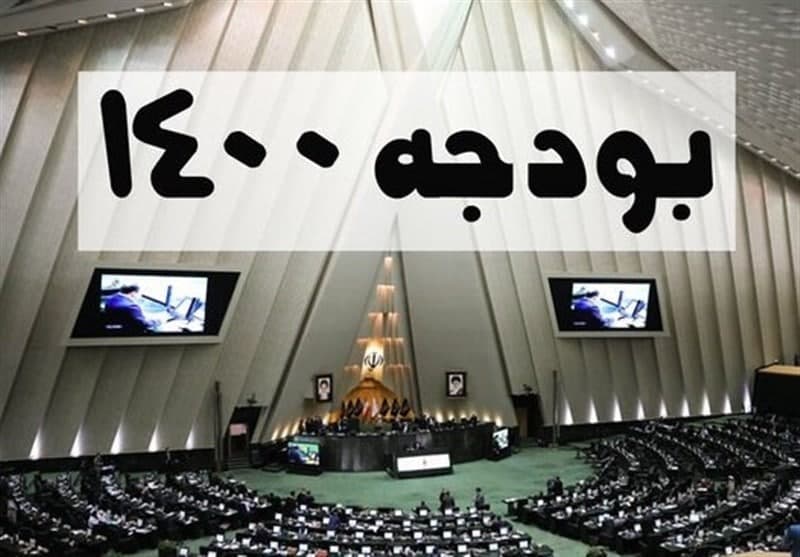

بودجه ۱۴۰۰ با بورس چقدر کار دارد؟

اقتصاد۲۴ -بیتردید یکی از مهمترین مولفههای تاثیرگذار بر بازار سرمایه، رفتارهای حکمرانی اقتصادی و یا پیشبینی این رفتارهاست. از این منظر، یکی از اسنادی که در آینه آن میتوان اقدامات آتی دولت را پیشبینی کرد، لایحه بودجه سال آینده است. از حواشی تقدیم لایحه بودجه ۱۴۰۰ که بصورت ضمنی نشانگر اختلاف میان قوای مجریه و مقننه بود تا متن لایحه و معماری اعداد آن، نکات قابل تاملی برای فعالان بازار سرمایه وجود دارد که میتوان آنها را تحلیل و در موردشان تأمل کرد:

کسری بودجه پنهان لایحه بودجه

دولت در سال آینده به میزان ۳۱۷ هزار میلیارد تومان درآمد خود را از محل درآمدهای مالیاتی، مالکیتی و نظایر آن دیده است که این درآمد هیچ تناسبی با هزینههای جاری ۶۳۷ هزار میلیارد تومانی دولت ندارد. این در حالی است که با توجه به تاثیرات مهیب همهگیری ویروس کرونا و افت فاحش رونق کسب و کار عملا تحقق درآمدهای مالیاتی با تردید بسیاری روبرو است. از سوی دیگر پیشبینی دولت برای فروش نفت به میزان ۱۹۹ هزار میلیارد تومان، صادرات بیش از دو میلیون بشکه و در صورت نبود امکان صادرات، پیشفروش نفت، بهنظر فراتر از خوشبینی است. تامین منابع از محل فروش داراییها نیز محدودیتهای خاص خود را دارد که در ادامه به آن پرداخته خواهد شد. در مجموع باید گفت که با فرض تداوم شرایط و به دلیل قطعی بودن مصارف و احتمال ضعیف تحقق درآمدها، کسری بودجه وسیعی در لایحه تقدیمی بودجه پنهان شده است. تاثیر تورم ناشی از این کسری بودجه احتمالاً موجب رشد شاخصهای بورس شده و جایگاه مقاصد سرمایهپذیری موازی بازار سرمایه را تضعیف خواهد کرد.

واگذاری وسیع سهام شرکتهای دولتی

دولت در برنامه پیشنهادی خود مبلغ ۹۵ هزار میلیارد تومان را از محل واگذاری سهام شرکتهای دولتی پیشبینی کرده است. این عزم در نگاه نخست طبعاً موجب توسعه بازار سرمایه و ورود حجم عظیمی از نقدینگی به بورس خواهد شد. لیکن باید در نظر داشت که تحقق این هدف بیتردید وابسته به اصلاح نهادی و بازگشت اعتماد به سرمایهگذاران خواهد بود. اگر دولت نتواند تا پایان سال جاری بستر اعتمادبخشی به فعالان بازار را فراهم کند، امکان استقبال از این عرضهها بعید خواهد بود.

انتشار اوراق بدهی

دولت در برنامه دخل و خرج خود، مبلغ ۱۲۵ هزار میلیارد تومان را از محل فروش اوراق بدهی (ازجمله ۷۰ هزارمیلیارد سلف نفتی) دیده است. در این خصوص دو نکته را باید در نظر داشت؛ نخست اینکه کارنامه دولت در سال ۹۹ از این محل چندان قابل دفاع نبوده و استقبال چندانی از این اوراق نشده است؛ لذا در صورت تداوم روند فعلی احتمال تحقق فروش ۱۲۵ هزار میلیارد تومانی اوراق محل تردید بوده و احتمالا دولت ناگزیر به هدایت بانکها برای خرید این اوراق شود. از سوی دیگر این اوراق با بازدهی ثابت خود، میتوانند بعنوان رقیب برای بازار سرمایه درنظر گرفته شده و بخشی از منابع بورسی را به سمت خود هدایت کند که البته با شرایط تورمی فعلی و دامنه نرخ این اوراق و نهایتاً نرخ حقیقی منفی آنها، بهنظر نمیرسد تا سال آینده نیز این اوراق بتوانند سهامداران و فعالان بازار سرمایه را وسوسه کنند.

به هر صورت بهنظر میرسد لایحه بودجه ۱۴۰۰ نسبت به لوایح پیشین نقش تعیینکنندهتری بر بازار سرمایه داشته باشد و از همین رو باید روند اصلاحات لایحه در مجلس را پیگیری کرد.