عیارسنجی صندوق املاک و مستغلات

اقتصاد ۲۴- صندوقهای سرمایهگذاری در املاک و مستغلات، یکی از انواع صندوقهای سرمایهگذاری مشترک بوده که واحدهای آن در بورس قابل معامله است. این صندوق از نوع سرمایهگذاری محدود بوده و صدور یا ابطال واحدها مطابق با نظر مدیر صندوق و طی شرایط خاص که در امیدنامه و اساسنامه صندوق ذکر میشود، امکانپذیر است. دارایی اصلی صندوق، املاک و مستغلات بوده و به همین دلیل بازدهی آن تقریبا مشابه با بازدهی ملک طی دوره فعالیت در نظر گرفته میشود.

به تازگی، اساسنامه صندوق سرمایهگذاری املاک و مستغلات در سازمان بورس و اوراق بهادار تدوین شده که با تدوین مقررات مرتبط به این صندوقها ابزار جدیدی در حوزه سرمایهگذاری ملک فراهم شده است. موضوع اصلی فعالیت صندوق سرمایهگذاری املاک و مستغلات جمعآوری وجوه از عموم، خرید و فروش داراییهای غیرمنقول، اجاره گیری و اجارهدهی داراییهای غیرمنقول است. در این صندوقها عمده پرتفوی صندوق، متمرکز بر سرمایه گذاری در داراییهای غیرمنقول است.

مدیر صندوق نیز موظف است جهت بهرهبرداری از املاک و مستغلات تحت تملک صندوق، نسبت به معرفی شخص یا اشخاص حقوقی ذیصلاح تحت عنوان مدیر بهرهبرداری اقدام کند.

البته داراییهای غیرمنقولی که صندوق تملک میکند، باید در ایران و گواهی پایان کار معتبر و سند رسمی داشته باشد. این املاک و مستغلات میتواند در قالب یکی از کاربریهای مسکونی، تجاری اداری، صنعتی و ورزشی باشند.

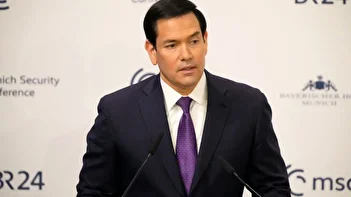

به گفته رضا نوحی حفظآباد رییس اداره امور صندوقهای سرمایهگذاری سازمان بورس و به نقل از پایگاه اطلاعرسانی بازار سرمایه در این صندوقها درآمدهای حاصل شده طی سال قابل تقسیم است و بر اساس مقررات، حداقل ۹۰ درصد از درآمدهای دریافتی حاصل از اجاره داراییهای غیرمنقول و نیز سود دریافتی ناشی از سرمایهگذاری در اوراق بهادار تحت تملک صندوق پس از کسر هزینههای صندوق بین سرمایهگذاران تقسیم میشود. دورههای تقسیم میتواند ماهانه، فصلی یا به صورت سالانه درنظر گرفته شود.

راهاندازی صندوق

این نوع صندوق به چند طریق قابلیت راهاندازی دارد. در حالت اول مشابه سایر صندوقهای سرمایهگذاری، وجه نقد از طریق پذیرهنویسی از عموم مردم جمعآوری شده و مدیر صندوق مطابق با الزامات اساسنامه، نسبت به انجام فعالیتهای اصلی و فرعی صندوق یعنی سرمایهگذاری در املاک، دریافت اجاره، تقسیم عواید، خرید و فروش ملک، خرید اهرمی و ... اقدام میکند. در حالت دوم، دارنده ملک (بانی)، املاک از پیشتعیین شدهای را به صندوق منتقل کرده و طبق سازوکاری که در اساسنامه ذکر میشود، بخشی از املاک را به عموم واگذار میکند.

بیشتر بخوانید: تلاش برای بورسی شدن مسکن

به عبارتی ملک از قبل مشخص بوده و بانی بخشی از ملک مورد نظر را از طریق منابع پذیرهنویسی شده به فروش میرساند. حالت سوم، ترکیبی از دو حالت فوق است. به عبارتی در حالت اول مدیریت صندوق، فعال و در حالت دوم مدیریت، غیرفعال است. با توجه به شرایط خاص این صندوقها مدیریت فعال توصیه میشود.

بازدهی صندوق

عوامل مختلفی در بازدهی صندوقهای سرمایهگذاری در املاک و مستغلات تاثیرگذار است. مطابق با امکانسنجی انجام شده، بیشترین عامل تاثیرگذار بر بازده این نوع صندوق، نرخ رشد مسکن است. در دهه اخیر، بیشترین نرخ رشد مسکن مربوط به استان تهران با میانگین حدود ۲۷ درصد و کمترین نرخ رشد مربوط به استان کهگیلویهوبویراحمد با میانگین حدود ۱۱ درصد بوده است. همچنین شایان ذکر است مطابق با آمار تاریخی در بلندمدت نرخ رشد مسکن اندکی از تورم بیشتر است.

دومین عامل تاثیرگذار بر بازدهی صندوق، میزان دریافت اجارهبهای املاک تحت تملک است. مطابق با آخرین آمار منتشر شده در شهر تهران در بهار ۱۳۹۹، نسبت قیمت به اجاره حدود ۲۸ واحد در یک سال بوده است. در واقع اجارهبهای دریافتی سالانه حدود ۵/۳ درصد بازدهی واقعی برای صندوق ایجاد میکند. از طرفی، صندوق سرمایهگذاری در املاک و مستغلات، هزینههایی مانند هزینه تعمیرات و نگهداری، هزینه افت قیمت املاک به دلیل افزایش عمر بنا، هزینه کارمزد ارکان و… را نیز باید پرداخت کند که بازدهی را تحت تاثیر قرار میدهد؛ بنابراین در حالت محافظهکارانه و در حالت مدیریت غیرفعال، میتوان انتظار داشت که بازدهی بلندمدت صندوق تقریبا معادل نرخ رشد مسکن باشد.

ابهام در آینده صندوق

یک کارشناس اقتصاد مسکن درباره تشکیل صندوق املاک و مستغلات در بورس در گفتگو با «جهانصنعت» میگوید: با توجه به مشخص نبودن جزئیات دقیق از روند اجرایی تشکیل این صندوق در بورس، هنوز نمیتوان در خصوص موفقیت یا عدم موفقیت این صندوق اظهارنظر کرد.

مهدی سلطانمحمدی گفت: قبلا هم شاهد صندوقهای این چنینی در خصوص ارتباط بازار سرمایه و مسکن بودیم. به عنوان مثال صندوقهای سرمایهگذاری زمین و ساختمان و همچنین بورس املاک و مستغلات توانسته بودند از شورای عالی بورس مجوز بگیرند.

او در خصوص پیشبینی نسبت به بازدهی صندوق املاک و مستغلات در بورس برای دارندگان واحد ادامه داد: اینکه بتوانیم از الان پیشبینی دقیقی نسبت به این مساله داشته باشیم امکانپذیر نیست. چرا که هنوز جزئیات کاملی در این خصوص ارائه نشده و برای این پیشبینی توضیحات بیشتری نیاز است.

سلطانمحمدی افزود: به عنوان مثال خبرها حاکی از به حراج گذاشتن زمینهای دولتی توسط این صندوق است؛ مسالهای که گنگ بوده و چند و، چون این اقدام نیازمند توضیحات تکمیلی است.

شانس موفقیت صندوق

این کارشناس اقتصاد مسکن درباره شانس موفقیت و کارآمدی چنین صندوقی در ایران بیان کرد: چنانچه هدف از تشکیل صندوق املاک و مستغلات در بورس تنها مشارکت در انجام پروژه باشد، در حال حاضر ساختارهای موجود پاسخگوی چنین نیازی هستند. از این رو نیاز به تشکیل صندوق جدیدی نیست.

سلطانمحمدی همچنین افزود: صندوقهای اجارهای در بیشتر کشورهای توسعهیافته نظیر ایالات متحده و اکثر کشورهای اروپایی وجود دارند، اما اینگونه صندوقها در ایران شانس زیادی برای موفقیت ندارند. او همچنین ادامه داد: تشکیل چنین صندوقهایی تنها در پروژههای بزرگی مانند ایران مال و یا ترکیب چندین پروژه برای کاهش ریسک میتواند منجر به موفقیت شود.

سلطانمحمدی در انتها تصریح کرد: با فرض موفقیت احتمالی اینگونه صندوقها در کشور باید در نظر داشت که بازدهی آنها بسیار محدود خواهد بود.