تهدیدوفرصت آزادسازی منابع ارزی ایران

اقتصاد ۲۴- اخیراً مقامات آمریکایی اعلامکردهاند معافیت قبلی برای آزادسازی منابع بلوکه شده ایران در کره و ژاپن را برای ۹۰ روز دیگر تمدید کردهاند.

منابع آگاه میزان منابع بلوکه شده ایران در این دو کشور را ۱۵ میلیارد دلار برآورد میکنند. اگرچه این معافیت در سه ماه گذشته نیز بیاثر بود و منجر به آزاد شدن منابع ایران نشد، اما با این وجود کارشناسان درباره نحوه هزینه کرد آن نکات قابل تأملی مطرح میکنند. عموماً نحوه مواجه دولت با منابع ارزی دچار ناکارآمدی و بی تدبیری بوده و نتایجی، چون رکود اقتصادی را به ارمغان آورده است. با نگاهی به پیشینه عملکرد دولت در این زمینه میتوان شاهد نمونههایی از این دست مدیریت شد.

در سالهای گذشته منابع آزاد شده کشور به چند روش مورد بهره برداری قرار گرفته است. این منابع عموماً در جهت واردات کالاهای مصرفی (از گوشت و مرغ تا پوشاک و …) جهت تنظیم و تعدیل قیمتها در بازار داخلی، سرکوب نرخ ارز در بازار با ارزپاشیهای گسترده و یا تسعیر منابع ارزی به ریال در قالب بودجه عمومی و اجبار بانک مرکزی برای خلق ریال مورد استفاده قرار گرفته است.

آزادسازی منابع بلوکه شده؛ فرصت یا تهدید؟!

بازگشت داراییهایی که عموماً با فروشِ نفت و میعانات گازی، حاصل و در کشور مقصد بلوکه شده است، حسن اتفاقی در جهت افزایش درآمدهای ارزی کشور به حساب میآید. اما بهره برداری غیراصولی از این منابع در جهت اقدامات نمایشی موجب شکل گیری معضلات جدید در اقتصاد کشور میشود.

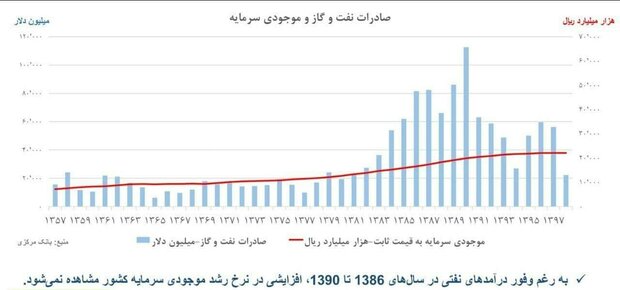

عدم تکرار تجربه بهره برداری غیر اصولی از منابع ارزی حاصل از فروش نفت و گاز در دو دوره مختلف در دوران معاصر یکی در سالهای دهه هشتاد به ویژه از نیمه این دهه به بعد و دیگری نیز در سالهای ابتدایی دهه ۹۰ به بعد بسیار حائز اهمیت است. دولت دهم و یازدهم و دوازدهم سرمست از وفور درآمدهای ارزی و فروش فراوان و بدون دردسر منابع فرانسلی نفت و گاز و میعانات گازی، به گونهای منابع ارزی حاصل شده را هزینه کردند که نه تنها معضلات ریشهای اقتصاد کشور درمان نشد بلکه جهش نقدینگی؛ جهش تورم و شوکهای ریالی بزرگی را در سال ۹۱ (در نتیجه اقدامات دهه ۸۰) و نیز سال ۹۶ تا ۱۴۰۰ در نتیجه اقدامات ابتدای دهه ۹۰) شاهد بودیم در حالی که هزینه کرد درست و اصولی تنها بخشی از این منابع در راستای جهش سرمایه ثابت در کشور و توسعه زیرساختها، برای رشد اقتصادی پایدار یک ملت کافی بود.

راهبرد غلط دولتها در هزینه کرد عوائد ارزی صادرات نفت چه بود و چه خساراتی به بار آورد؟

دولتها غالباً عوائد حاصل از فروش گسترده نفت و گاز و به صورت کلی منابع ارزی حاصل شده از خام فروشی را در یک یا چند مورد از سرفصلهای ذیل هزینه میکنند:

۱. اعطای ارز ترجیحی به واردکنندگان در قالب ارز ۱۲۲۶ تومانی انتهای دهه ۸۰ و یا ارز ۴۲۰۰ تومانی اواسط دهه ۹۰ به بعد، در حالی که نرخ ارز در بازار چند برابر این نرخهاست: بدیهی است چنین نرخ گذاری برای ارز علاوه بر اینکه رانت بزرگی را در اختیار واردکننده قرار میدهد و فعالان اقتصادی را برای بهرهمندی از این رانت بزرگ به سمت "واردکننده شدن" و خروج از بخش واقعی اقتصادی یعنی تولید داخلی سوق میدهد، موجب میشود رقابت پذیری تولید داخلی از بین رفته و تولیدکننده داخلی را با رکود مواجه میکند.

۲. استفاده از منابع ارزی حاصل شده در بودجه عمومی کشور، که این مورد هم علاوه بر آنکه در بسیاری از موارد بانک مرکزی را ناگزیر به خلق پایه پولی و به تبع آن رشد نقدینگی و ایجاد تورم میکند، موجب وابستگی بیشتر بودجه به نفت شده و اثرگذاری تحریمهای خارجی را بر اقتصاد کشور عمیقتر میکند.

۳. واردات بی رویه کالاهای مصرفی جهت تعدیل پوپولیستی قیمتها در داخل: این مدل هزینه کرد نیز علاوه بر اینکه رکودی عمیق بر تولید داخل تحمیل و سرمایه گذاری در جهت رونق تولید داخلی را از صرفه اقتصادی خارج میکند، موجب ایجاد ناپایداری در قیمتها و پرتاب جهشهای قیمتی به آیندهای نزدیک شود چراکه هرگونه کاهش در درآمدهای نفتی و به تبع آن منابع ارزی کشور، واردات کالای مصرفی را با چالش روبرو کرده و با توجه به رکود داخلی، موجب بروز پدیده رکود تورمی پایدار در کشور میشود.

۴. سرکوب پوپولیستی نرخ ارز در داخل: این سیاست سراسر غلط که با هدف کاهش نرخ ارز و به تبع آن کنترل تورم با لنگر کردن نرخ ارز توسط دولتها در دستور کار قرار گرفت، به دلیل وابسته بودن به ارزهای نفتی ناپایدار و تحریم پذیر، نه تنها باعث تثبیت پایدار نرخ ارز نشد بلکه جهشهای بزرگ ارزی و به تبع آن شوکهای بزرگ تورمی را به آینده پرتاب کرد و علاوه بر آن صادرات غیر نفتی و رقابت پذیری تولید داخل در مقابل تولیدکننده خارجی را هم به شدت تضعیف کرد و بستر مناسبی را برای دلالان فراهم نمود تا با تبدیل منابع ریالی خود به ارز سرکوب شده (ارزان) خروج سرمایه سنگینی را از کشور رقم بزنند تا جایی که ایرانیان به رتبه اول خرید ملک در برخی کشورهای همسایه دست یابند!

اگرچه به اذعان یک منبع آگاه، داراییهایی که در این فرصت ۹۰ روزه شامل معافیت هستند، سابقا برای واردات کشور مورد استفاده قرار گرفتهاند و ایران میتواند صرفاً از این منابع در جهت بازپرداخت بدهیهای قبلی استفاده کند، اما تصمیمگیری و برنامهریزی دولت در جهت بهرهمندی اصولی از فرصتهای این چنینی و عدم اتلاف این منابع با اتخاذ راهبردهای غلط ۴ گانه فوق، اهمیت فراوانی دارد.

یک راهبرد اشتباه و صدها معضل اقتصادی

تمامی راهبردهای اشتباه فوق و آثار آن، خود را در کاهش نرخ سرمایه گذاری داخلی و به تبع آن کاهش تشکیل سرمایه ثابت (مانند ماشین آلات و ساختمان و کارخانه و تجهیزات سرمایهای) در کشور نشان میدهد. وقتی سرمایه گذاری به معنای تشکیل سرمایه ثابت روند نزولی را طی کند، طبیعی است که رکود، بیکاری، تورم ناشی از کمبود عرضه و کاهش سطح تولید و به تبع آن خروج سرمایه از بخشهای واقعی اقتصاد را به بار خواهد آورد.

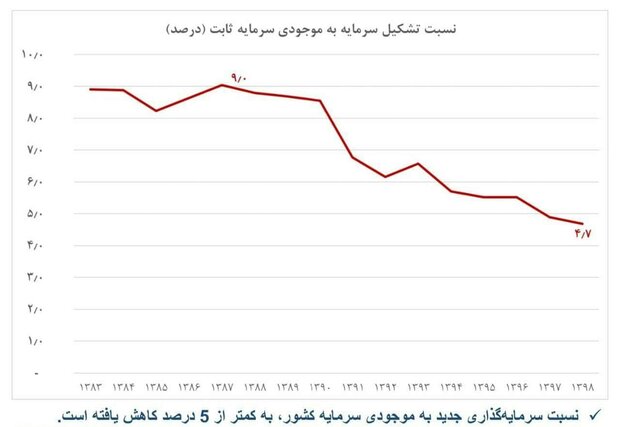

نکته جالب اینکه آمارها نشان میدهد در سالهایی که با وفور درآمدهای ارزی مواجه بودهایم یعنی سالهای دهه ۸۰، به دلیل اتخاذ راهبردهای اشتباه ذکر شده، روند نزولی در نسبت تشکیل سرمایه جدید به موجودی سرمایه در کشور را مشاهده کردیم. طبق بررسیهای صورت گرفته، نسبت سرمایه گذاری جدید به موجودی سرمایه کشور طی سالهای اخیر از حدود ۹ درصد، به کمتر از ۵ درصد در سال ۹۸ تنزل پیدا کرده است.

اما تبعات این بی تدبیریها به همینجا خلاصه نمیشود. سبقت گرفتن بی سابقه نرخ استهلاک از نرخ تشکیل سرمایه ثابت در سال ۹۸، در کنار رخدادهای دیگر موجب رکود مزمن اقتصادی، بیکاری و عدم دستیابی به رشد پایدار اقتصادی در کشور شده است.

بیشتر بخوانید: برجام دلار را تا چه قیمتی ارزان میکند؟

راهبردهایی برای دولت ۱۳ ام در جهت استفاده صحیح از منابع ارزی

به عقیده بسیاری از صاحب نظران میتوان از این درآمدهای به دست آمده در جهت تقویت اقتصاد کشور و توسعه زیرساختها، به خوبی بهره برد. یکی از پیشنهادهای مطرح شده، صرف درامدهای ارزی حاصل از صادرات نفت و گاز و منابع فرانسلی، در راستای سرمایه گذاری در تولید و همچنین تشکیل سرمایه ثابت به عنوان لازمه ارتقای تولید در بخش واقعی اقتصاد و ایجاد اشتغال است. راهکار دیگر نیز پرهیز از صرف درآمدهای حاصل از صادرات منابع فرانسلی در جهت اعطای رانتهای ارزی ۴۲۰۰ تومانی، واردات کالاهای مصرفی و ارزپاشی مورد تاکید قرار گرفته است.

یکی دیگر از راهبردهای مغفول مانده که دولت ۱۳ ام باید آن را احیا کند، جدایی بودجه ارزی از بودجه ریالی و به تبع آن جلوگیری از تحت تأثیر قرارگرفتن سیاستهای پولی نظیر خلق پایه پولی توسط بانک مرکزی از میزان درامدهای ارزی حاصل از فروش منابع فرانسلی نظیر نفت و گاز است که لازمه استقلال بانک مرکزی و به تبع آن کنترل رشد نقدینگی و مهار تورم میباشد، ضمن آنکه دولت را نیز ناگزیر به هزینه کرد منابع ارزی برای رشد سرمایه ثابت در راستای رشد تولید، به جای هزینه کرد و اتلاف این منابع فرانسلی جهت مخارج جاری خواهد کرد و به دنبال آن دولت را به سمت پایدار سازی منابع بودجه ریالی با اصلاح در سیستمهای مالیاتی و … سوق خواهد داد.

در این رابطه. مهدی خوشخوی، کارشناس مرکز مطالعات راهبردی مجمع تشخیص مصلحت نظام در گفتگو با خبرنگار مهر در خصوص اقدامات لازم در جهت بهره برداری صحیح از منابع ارزی گفت: اولین اتفاق این است که ما باید نظام ارزی کشورمان را اصلاح کنیم. برای این هدف نیز باید سیاست گذاری ارزی که اکنون دست بانک مرکزی است را از سیاست گذاری پولی که ازقضا وظیفه بانک مرکزی است، تفکیک کنیم. یعنی از اساس مقولهای به نام داراییهای خارجی دولت نزد بانک مرکزی که بخش عمدهای از پایه پولی ما را تشکیل داده است، برای همیشه از ترازنامه بانک مرکزی خارج شود تا تداخل سیاست گذاری ارزی و پولی از بین برود.

وی ادامه داد: زمانی که این اقدام صورت گرفته باشد، اما دولت همچنان دنبال ریالی سازی ارزها باشد، به جای بانک مرکزی به بازار روی میآورد و سرکوب نرخ ارز تبعات حاصل از آن را ایجاد میکند. در گام دوم باید بودجه ارزی تعریف کنیم. زمانی که به عنوان قائده مطرح میکنیم که نباید ارز نفت به ریال تبدیل شود، پس باید راهکاری برای مصرف آن ارائه دهیم و آن هم تعریف بودجه ارزی است. یعنی شرایطی ایجاد شود که لزومی برای تبدیل ارز به ریال وجود نداشته باشد. این بودجه ارزی نیز به دو بخش بودجه ارزی جاری و بودجه ارزی عمرانی، توسعهای و زیرساختی تقسیم میشود. بودجه ارزی را باید فقط در حوزه عمران و توسعهای تعریف کنیم، زیرا این منابع باید همه نسل هارا منتفع کند و از طرفی مصرف آنها در مصارف جاری به معنای تکرار اشتباهات گذشته در سطح کوچکتر است.

خوشخوی در رابطه با نهادی که مسئول انجام این اقدامات باشد تشریح کرد: سازمان برنامه و صندوق توسعه هیچکدام نقش اصلی خود را ایفا نکرده و کارایی لازم را ندارند؛ بنابراین نیازمند یک نهاد متولی امور عمرانی و توسعهای در کشور هستیم. نکته جالب این است که ما سابقا در دهه ۶۰ قانون بودجه ارزی داشتیم، اما متأسفانه اوایل دهه ۷۰ شورای نگهبان به واسطه یک سوءبرداشت این قانون را لغو کرد با این توجیه که استقلال کشور اقتضا میکند که ما بر اساس پول ملی خودمان بودجه ریالی تعریف کنیم و پول ارزی با استقلال ما منافات دارد؛ بنابراین به نظر میرسد ضرورت دارد قانون بودجه ارزی دوباره مورد توجه قرار گیرد.