پیشبینی آینده بازار سرمایه

اقتصاد ۲۴- در این گزارش پیشبینی تعدادی از کارشناسان بازارهای مالی را در مورد آینده بازار سرمایه میخوانید.

میرزایی: بورس روند با ثبات رو به بالا خواهد داشت

نیما میرزایی، کارشناس بازار مالی نیز روند بازار سرمایه را «با ثبات رو به بالا»، پیشبینی کرد و افزود: رشد شارپی یا روند نزولی شدید را برای این بازار متصور نیستم. برخی افراد، سناریوهای ریزشی عجیبی را مطرح میکنند، اما در شرایط کنونی احتمال عملی شدن آنها ضعیف است؛ مگر اینکه دولت حجم بسیار زیادی از اوراق را عرضه کند. البته این اتفاق با توجه به رفتار دولت، بعید است.

او با اشاره به اینکه شاخص کل را نباید مبنای تحلیل بورس قرار داد، گفت:، اما به هر حال با توجه به اهمیت آن، باید بگویم آینده شاخص کل به برجام و بازگشت پولهای بلوکه شده بستگی دارد. اگر در پاییز توافقی حاصل شود و در نتیجه آن فروش نفت تا حدودی افزایش یابد و میزانی از پولهای بلوکه شده بازگردد، احتمال دارد شاخص در کوتاهمدت ریزشی باشد، ولی دوباره رشد میکند. احتمالا شاخص در سال جاری به بازه عددی یک میلیون و ۶۰۰ تا یک میلیون و ۸۰۰ واحد برسد.

میرزایی، افزود: بازار سرمایه از نرخ ارز تاثیر زیادی میگیرد. این نشان میدهد که هنوز هم بورس مامن مناسبی برای سرمایهگذاری است. در کوتاهمدت هم اگر نزولی باشد، در درازمدت بازاری بهتر از بورس وجود ندارد.

محبی: به بازار سرمایه خوشبین نیستم

مریم محبی، کارشناس بازارهای مالی، اما در این مورد گفت: بازارهای مالی را باید از نظر بازدهی، نقدشوندگی و مدت زمانی سوددهی بررسی کرد. با توجه به این شاخصها، من چندان به بازار سرمایه خوشبین نیستم.

او افزود: با وجودی که آمارها، از بازدهی خوب بازار بورس در بازههای مختلف حکایت میکنند، اما شاخص کل، به صورت مهندسیشده افزایشی بوده است. در واقع، سهمهای بزرگ بازار رشد میکنند و این روند افزایشی، در سبد پرتفوی افراد قابل مشاهده نیست.

به گفته محبی، تا پایان سال شرایط امیدوارکنندهای در مورد بازار سرمایه قابل پیشبینی نیست و بازدهی مناسب، در بازار سهام نیاز به بازه بلندمدتتری دارد.

به گفته او شاخص در سال جاری به عدد یک میلیون و ۶۰۰ واحد میرسد.

صادقی: شاخص کل به یک میلیون و ۷۰۰ واحد میرسد

میلاد صادقی، کارشناس اقتصادی نیز در مورد بازار سرمایه گفت: فروش اوراق دولتی، شاید در کوتاهمدت به ضرر بورس باشد و ترجیحات عامل اقتصاد را تغییر دهد، اما در درازمدت میتواند کسری بودجه را تامین کند. بین دو گزینه تورمهای شدید و رشد بازار سرمایه باید یکی را انتخاب کنیم.

او افزود: نقطه تعادل شاخص کل تا پایان سال یک میلیون و ۴۰۰ واحد است، اما تا یک میلیون و ۵۰۰ تا ۶۰۰ هم میتواند رشد کند. احتمالا میتواند تا یک میلیون و ۷۰۰ هم برسد، اما در نهایت با یک میلیون و ۵۰۰، سال را به پایان میرساند.

به گفته صادقی، نمیتوان به صورت صد در صد مطمئن بود که این ارقام تعادلی محقق میشود و رشد نقدینگی، ترجیحات عاملان اقتصادی و نتایج مذاکرات روی آن موثر است.

دوران رشد شارپی گذشته است

این کارشناس افزود: دوران رشد شارپی در بازارهای مالی کشور از جمله سرمایه گذشته است و احتمالا امسال و حتی سال آینده، رشد بازارها در محدوده تورم یا حتی پایینتر باشد. احتمال رشد قابل توجه بعدی، حدود سال ۱۴۰۳ است.

صادقی بیان کرد: افراد نباید با انتظار کسب سودهای شارپی وارد بازار سهام شوند و میتوانند در محدودههای زیر یک میلیون و ۳۰۰ ورود کنند و با حدود ۲۰ تا ۳۰ درصد سود، خارج شوند. بر اساس شاخصهای کلان، بازار حداقل تا سال ۱۴۰۲ به سقف قبلی خود نمیرسد.

به گفته او، اکنون شرایط خوبی برای ورود به بازار سرمایه است و برخی از سهمها اصلاحیههای خوبی خوردهاند، اما نگاه نباید کوتاهمدت باشد و افراد باید با برنامه ۴ تا ۵ ساله ورود پیدا کنند.

دیبا: فروش اوراق در سال پخش شود

مجتبی دیبا، دیگر کارشناس بازارهای مالی نیز در مورد شرایط بازار سرمایه گفت: فروش اوراق بر ریزشهای بورس موثر بوده است، اما این کار یکی از روشهای مدرن دولتهای در جهان برای جبران کسری بودجه است. اگر فروش اوراق، به صورت موزون در کل سال پخش شود، مشکل کمتری ایجاد میکند.

او افزود: دولت احتمالا با پخش ناموزون اوراق، به نوعی از بازار نوسانگیری میکند و به نوعی بورس درگیر یک چرخه نامتعادل شده است؛ به ویژه که دولت در عمل بزرگ بازار محسوب میشود.

رکود بورس سال آینده افزایش مییابد

دیبا، گفت: احتمالا بازار تا سقف یک میلیون ۷۰۰ تا یک میلیون و ۸۰۰ برسد، اما در ادامه، تا یک میلیون و ۴۰۰ واحد کاهش مییابد.

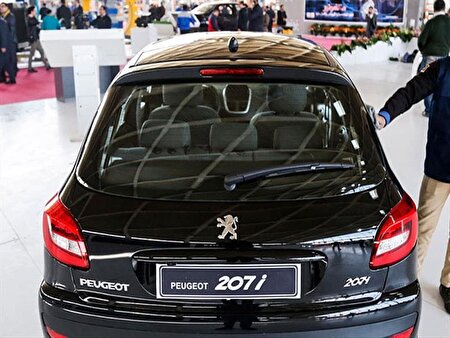

او پیشبینی کرد که سال آینده رکود بیشتری بر بازار سرمایه حاکم شود به ویژه که احتمال افزایش نرخ بهره وجود دارد؛ البته اگر برجام به نتیجه برسد، صنایع برجاممحور مانند بانکها و خودروسازان ممکن است شرایط بهتری داشته باشند.

آگاهی: بورس از اقتصاد دستوری آسیب میبیند

همچنین نیما آگاهی، کارشناس بازارهای مالی، در مورد شرایط بورس گفت: بازار سرمایه تا حد زیادی تحت تاثیر اقتصاد دستوری و تصمیمات دولتها قرار دارد و شاخل کل نشاندهنده تاثیرات مخرب اهدافی است که آنها دنبال میکنند.

او افزود: صنایع بورسی ایران مشکلات زیادی دارند و اقتصاد بخشنامهای، تحلیل این حوزه را سخت کرده است. اما به نظر میرسد که صنایع چشماندازی خوبی نداشته باشند.

شاخص، کاهش شدید را تجربه نمیکند

آگاهی ادامه داد: با وجود این، شاخص اکنون جای به نسبت درستی قرار دادر و امکان کاهش شدید آن بعید به نظر میرسد. در واقع دوران حباب را پشت سر گذاشته است.

بیشتر بخوانید: پیشبینی مهم کارشناسان از بورس

او افزود: هر چقدر که صنایع بزرگ به ویژه حوزههایی، چون فولاد و پتروشیمی از اقتصاد دستوری فاصله بگیرند، چشمانداز بهتر میشود.

به گفته آگاهی، هنوز صنایع جذابی در بورس وجود دارند؛ هر چند تعداد آنها نسبت به گذشته کاهش یافته است.

چالش اوراق دولتی و سیاستگذاری دستوری

این کارشناس بازارهای مالی، مشکل اصلی بورس را مکانیزم نامنظم عرضه اوراق دولتی دانست و افزود: برخورد دستوری با زیرمحموعههای این بازار از جمله صندوقها نیز چالش مهم دیگری است که فعالان بورس با آن مواجه هستند.

به گفته او، هر چقدر که دولتمردان از بازار سرمایه دورتر باشند، منافع فعالان بیشتر تامین میشود، چرا که بازار با طبیعت خود بهتر حرکت میکند؛ فارغ از اینکه صعودی باشد یا نزولی.

با کاهش سیاستگذاری دستوری، شاخص سقف قبلی را میزند

آگاهی پیشبینی کرد: شاخص تا پایان سال، عدد یک میلیون و ۶۰۰ تا یک میلیون و ۷۰۰ واحدی را میبیند.

او افزود: در حالت خوشبینانه میتواند سقف قبلی را نیز تا پایان سال بزند؛ مشروط به اینکه سیاستگذاری دستوری کاهش یابد که البته بسیار بعید است.

این کارشناس بازارهای مالی گفت:، اما در صورت کاهش قیمتگذاریهای دستوری، قیمت کامودیتیها به حدی جذاب هست که بتوان به رشد شاخص امیدوار بود. چرا که محصولات بسیاری از صنایع بورسی در طول سال گذشته، افزایش قیمت ۵۰ تا ۶۰ درصدی را تجربه کرده و شاخص یک و ۸۰۰ تا یک و ۹۰۰ واحدی در دسترس است.

او افزود: آنچه باعث ترس سرمایهگذاران بزرگ شده، نامشخص بودن نوع نگاه دولت به بازار سرمایه است؛ اینکه آیا بورس به جاده صافکن برنامههای اقتصادی دولت تبدیل میشود یا دولتمردان به اصالت این بازار احترام میگذارند؟ اگر این موضوع در آینده نزدیک مشخص شود، میتوان به رشد خوب شاخص امیدوار بود.

حشمتی: سقف قبلی برای شاخص بعید است.

اما محمد حشمتی، دیگر کارشناس بازارهای مالی، تحقق سقف قبلی را بسیار بعید دانست و افزود: بازار سرمایه، ظرفیت رسیدن به شاخص یک میلیون و ۶۰۰ تا یک میلیون و ۷۰۰ واحدی را دارد.

او افزود: اکنون ارزانترین دارایی و بازار موجود در کشور، سهام است و قیمتها مناسب محسوب میشود. شاخص میتواند به یک میلیون و ۷۰۰ و حتی دو تا سه درصد بیشتر برسد.

ترکیب مناسب سبد سرمایهگذاری

حشمتی در مورد ترکیب مناسب سبد سرمایهگذاری در بورس گفت: اکنون بازارها دنبال نتیجه برجام هستند؛ چرا که مشحص نیست حفظ سرمایه به صورت نقدی بهتر است یا دارایی. در چنین شرایطی افراد باید ابتدا ریسک سرمایهگذاری را مدیریت کنند و پس از آن به فکر بازدهی باشند.

این کارشناس بازارهای مالی به افرادی که تخصص زیادی در سرمایه گذاری ندارند توصیه کرد به صورت مستقیم وارد بورس نشوند و به سمت صندوقها برود.

او افزود:۲۰ درصد پرتقو میتواند صندوقهای با درآمد ثابت باشد و مابقی صندوقهای دیگر. چرا که آنها توسط کارشناسان اداره میشوند و نقدشوندگی بالاتری هم دارند.

حشمتی گفت: افرادی که میخواهند مستقیم سرمایهگذاری کنند نیز میتوانند پرتفویی از آن دسته سهامهای دلاری را تشکیل دهند که به P به E پایینی دارند. در این صورت، حتی در صورت تثبیت بازار ارز، در حد سود بانکی به آنها بازدهی میرسد. در شرایط جهش دلاری نیز ارزش دارایی افزایش مییابد.

به گفته این کارشناس بازارهای مالی، هر چند سهامهای پتروشیمی در ماههای گذشته وضعیت بهتری داشتند، اما هنوز هم با توجه به شرایط بازارهای جهانی، میتوانند انتخابهای مناسبی باشند. برخی سهامهای جامانده از جمله نمادهای بانکی نیز گزینههای خوبی هستند.