مالیات ناعادلانه چهره فقر را خشنتر میکند

اقتصاد۲۴-حالا مرکز پژوهشهای مجلس از ویرایش نخست یک گزارش در ارتباط با مالیات بر مجموع درآمد افراد خبر داده که بهگفته محققان این گزارش استقرار نظام مالیات بر مجموع درآمد بهدلیل افزایش نابرابری در کشور ضروری است چراکه ضریب جینی بهعنوان مشهورترین معیار اندازهگیری نابرابری در جامعه پس از کاهش نسبتا ملموس در ۳ سال نخست دهه ۹۰ به سرعت در حال افزایش است و حالا خطر بازگشت نابرابری در بین مردم به سطوح تاریخی خود در اوایل دهه ۸۰ وجود دارد.

اقتصاد۲۴-حالا مرکز پژوهشهای مجلس از ویرایش نخست یک گزارش در ارتباط با مالیات بر مجموع درآمد افراد خبر داده که بهگفته محققان این گزارش استقرار نظام مالیات بر مجموع درآمد بهدلیل افزایش نابرابری در کشور ضروری است چراکه ضریب جینی بهعنوان مشهورترین معیار اندازهگیری نابرابری در جامعه پس از کاهش نسبتا ملموس در ۳ سال نخست دهه ۹۰ به سرعت در حال افزایش است و حالا خطر بازگشت نابرابری در بین مردم به سطوح تاریخی خود در اوایل دهه ۸۰ وجود دارد.

این گزارش میافزاید: تجربه جهانی نشان میدهد مهمترین ابزار سیاستی برای کاهش نابرابریهای درآمدی در یک کشور استفاده بهینه از ابزارهای مالیاتی و یارانهای است و انتظار میرود در کشور ما نیز پس اصلاح نظام مالیاتی و یارانهای در قالب استقرار نظام مالیات بر مجموع درآمد و مرتبطسازی آن با نظام حمایتی بتوان به بهبود چشمگیر توزیع درآمد و کاهش ضریب جینی رسید.

فقرا برنده میشوند!

این گزارش با تأکید بر ضرورت گرفتن مالیات از مجموع درآمد مردم میافزاید: کاهش فقر و ارتقای معیشت طبقات ضعیف در گروی وضع مالیات بر مجموع درآمد مردم است و انتظار میرود با استقرار نظام مالیات بر مجموع درآمد، درآمد مالیاتی و درنتیجه توان مالی دولت برای حمایت از اقشار ضعیف و رفع فقر افزایش یابد و افزون بر این زیرساختهای اطلاعاتی فراهم شده برای اجرای مالیات بر مجموع درآمد این امکان را فراهم میآورد که دولت بتواند منابع جاری یارانهای خود را نیز به نحو مؤثرتری هزینه کند.

همچنین یکی از بهترین شیوهها برای توزیع صحیح و هدفمند یارانههای مستقیم به اقشار کمدرآمد تعریف این یارانهها بهعنوان اعتبار مالیاتی برگشتپذیر است که در کشورهای مختلف جهان تجربه شده است. نویسندگان گزارش ادعا میکنند که از زاویه اقتصاد سیاسی اقشار ضعیف و کمدرآمد میتوانند برندگان اصلی استقرار نظام یکپارچه مالیات بر مجموع درآمد در ایران باشند.

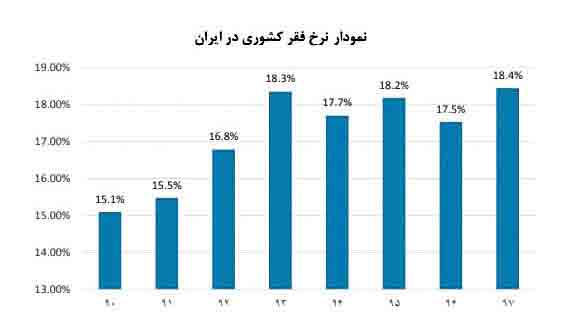

نشانههای رسمی از گسترش فقر

مرکز پژوهشهای مجلس میگوید: در سال ۱۳۹۷ بیش از ۱۸ درصد از جمعیت کشور زیر خطر فقر زندگی میکردند این در حالی است که آمار رسمی از وضعیت فقر در ۲ سال پس از آن بهویژه با تشدید تحریمها و کسری بودجه دولت گزارش نشده و برخی گمانهزنیهای رسانهای مستند به وضعیت دخل و خرج خانوار تأییدکننده افزایش شکاف درآمدی و گسترش سفره فقر در جامعه دارد.

بازوی تحقیقاتی مجلس میگوید: یکی از چالشهای سیاستگذاران اقتصاد ایران در سالهای اخیر اختصاص یارانههای مستقیم به خانوادهها و دهکهای کمدرآمد بوده، اما تا زمانی که اخذ مالیات یکپارچه از درآمد مؤدیان در قالب نظام مالیات بر مجموع درآمد اجرایی نشود این چالش لاینحل باقی خواهد ماند.

بیشتربخوانید:جولان شاخص فلاکت در ۱۴ استان

این گزارش میافزاید: ازآنجاکه در الگوی کامل مالیات بر مجموع درآمد همه شهروندان موظفند همه درآمدها و مخارج قابلقبول خود را بهصورت سالانه در قالب اظهارنامههای مالیاتی اعلام کنند دولت میتواند بهصورت دقیق خانوارهای نیازمند دریافت یارانههای نقدی و کمک مورد نیاز را شناسایی کند و یکی از بهترین شیوهها برای توزیع صحیح و هدفمند یارانههای مستقیم به اقشار کمدرآمد تعریف یارانهها بهعنوان اعتبار مالیاتی برگشتپذیر است.

درمان بودجه با مالیات بر درآمد

مرکز پژوهشهای مجلس با اشاره به ضرورت اصلاح ساختار بودجه و مقاومسازی مالیه عمومی در مقابل شوکهای ناشی از تحریم و دیگر مشکلات ناشی از کاهش قیمت یا درآمدهای نفتی دولت میگوید: تحریمهای ظالمانه غرب بهرغم خسارتهای فراوانی که به همراه دارد، فرصت مهم و تاریخی را برای مقاومسازی اقتصاد ایران و رهایی از زنجیر وابستگی به نفت فراهم آورده است.

این نهاد با این استدلال نتیجه میگیرد که گرفتن مالیات بر مجموع درآمد میتواند نقشی تاریخی در افزایش قابل توجه نسبت مالیات به محصول ناخالص داخلی و کاهش پایدار کسری بودجه دولت داشته باشد. علاوه بر اینکه با استقرار نظام مالیاتی مبتنی بر مجموع درآمد افراد شاهد افزایش شفافیت، کاهش فرار مالیاتی، امکان کاهش بار مالیاتی تولیدکنندگان و هدفمند کردن معافیتهای مالیاتی خواهیم بود.

پژوهشگران مرکز یادشده بر این باورند که مجموعه شرایط امروز کشور ازجمله تجربه بیش از ۹ دهه اجرای مالیات بر درآمد در ایران و فراهم آمدن تدریجی زیرساختهای نهادی و اجرایی، فرصتی تاریخی پیش روی نمایندگان دوره یازدهم مجلس قرار داده است تا با بازنگری در قانون مالیاتهای مستقیم و استقرار نظام مالیات بر مجموع درآمدِ فراگیر با استاندارد جهانی اقدامی بزرگ و تاریخی در جهت ارتقای عدالت اجتماعی و مقاومسازی اقتصاد کشور به انجام رسانند.

مالیات بر درآمد یا دارایی مردم؟

گزاره مالیات بر مجموع درآمد در شرایطی مطرح میشود که رویکرد گرفتن مالیات بهویژه در دوره مجلس یازدهم به جای تکیه بر نظام مالیات بر مجموع درآمد افراد براساس مالیات بر مجموع داراییهای شهروندان بدون درنظر گرفتن متغیرهای دیگر اقتصادی گذاشته شده و از این رویکرد استنباط میشود که قوانین مالیاتی در کشور نقش جبرانکننده کسری بودجه دولت و تامینکننده سوخت موتور پرخرج هزینههای کشورداری را ایفا میکند که نتیجه آن برخلاف اهداف تصمیمگیرندگان، کاهش سطح اعتماد عمومی به نهادهای تصمیمگیر، کاهش سرمایهگذاری و افزایش پنهانکاری و کاهش شفافیت اقتصادی را تشدید میکند.

پاشنه آشیل نظام مالیاتی

مرکز پژوهشهای مجلس میگوید: قوانین مالیاتی ایران مملو از رفتار متمایز قانونگذار با مؤدیان مختلف مانند اعطای انواع معافیتهای مالیاتی متناسب با نوع کسبوکار یا محل اشتغال مؤدیان و نیز پایههای مختلف درآمدی است که باعث شده است اولا بخش مهمی از درآمد مالیاتی بالقوه دولت از دست برود و ثانیاً فعالان اقتصادی متأثر از علامتدهیهای نادرست قوانین مالیاتی، انتخابهایی انجام دهند که به کاهش ظرفیت تولید و در نهایت رفاه ملی میانجامد.

ازاینرو اصلاح قانون مالیاتهای مستقیم با انتخاب رویکرد مالیاتستانی یکپارچه از منابع مختلف درآمدی و حذف تبعیضهای مالیاتی، نهتنها میتواند به ارتقای عدالت مالیاتی کمک کند بلکه موجب بهبود انگیزههای عاملان اقتصادی، ارتقای بهرهوری عوامل تولید و درنهایت افزایش رفاه اقتصادی شود.