تصویر سرنوشت ساز از اقتصاد ایران در سال ۱۴۰۲

اقتصاد۲۴- موضوع پیچیدگی وضعیت اقتصاد ایران در سمینار «عبور کسبوکارها از شرایط بحرانی» که دهم اسفند در مرکز همایشهای بینالمللی سازمان اسناد و کتابخانه ملی ایران و به همت شرکت مشاور مدیریت رهنمان برگزار شد، مورد بحث و بررسی قرار گرفت.

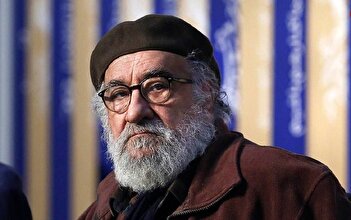

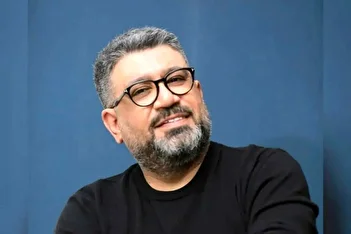

مسعود نیلی، فرهاد نیلی و سیدعلی مدنیزاده از افرادی بودند که به همراه حمید پورمحمدی - معاون سازمان برنامه و بودجه - در این سمینار حضور داشتند و به ارایه نظرات خود درباره وضعیت اقتصاد کلان و چشماندازی که برای اقتصاد ایران متصور هستند، پرداختند.

تهدیدها و فرصتهای بودجه سال ۱۴۰۲

بنا به گزارش اکوایران، بخش اول این برنامه با ارایه سخنرانی از سوی مدنیزاده در خصوص آثار بودجه ۱۴۰۲ بر اقتصاد کلان آغاز شد. او با طرح این سوال که وضعیت اقتصاد کلان کشور در سال آینده چگونه خواهد بود و عوامل گذشته چه تصویری از آینده اقتصاد کشور را ترسیم خواهند کرد به بررسی برخی جوانب لایحه بودجه ۱۴۰۲ و وضعیت متغیرهای کلیدی اقتصاد کلان پرداخت.

مدنیزاده گفت: در حال حاضر مهمترین مساله اقتصاد کلان کشور مربوط به تولید و رشد اقتصادی است؛ طی یک دهه گذشته ما یک رشد اقتصادی نزدیک به صفر را تجربه کردیم. نرخ تورم نیز به طور متوسط ۲۵ درصد بود، اما از سال ۹۷ که کشور وارد فاز جدیدی از تحریمها شد، تورم تغییر وضعیت داد و مقدار میانگین آن با افزایش همراه شد. قبل از سال ۹۷ نیز نرخ ارز وضعیت نسبتا با ثباتی را داشت، اما بعد از آن جهشهای ناگهانی شروع شد و کشور طی پنج سال اخیر حدود ۴ بحران ارزی را پشت سر گذاشته است.

مسعود نیلی، فرهاد نیلی و سیدعلی مدنیزاده از افرادی بودند که به همراه حمید پورمحمدی - معاون سازمان برنامه و بودجه - در این سمینار حضور داشتند و به ارایه نظرات خود درباره وضعیت اقتصاد کلان و چشماندازی که برای اقتصاد ایران متصور هستند، پرداختند.

تهدیدها و فرصتهای بودجه سال ۱۴۰۲

بنا به گزارش اکوایران، بخش اول این برنامه با ارایه سخنرانی از سوی مدنیزاده در خصوص آثار بودجه ۱۴۰۲ بر اقتصاد کلان آغاز شد. او با طرح این سوال که وضعیت اقتصاد کلان کشور در سال آینده چگونه خواهد بود و عوامل گذشته چه تصویری از آینده اقتصاد کشور را ترسیم خواهند کرد به بررسی برخی جوانب لایحه بودجه ۱۴۰۲ و وضعیت متغیرهای کلیدی اقتصاد کلان پرداخت.

مدنیزاده گفت: در حال حاضر مهمترین مساله اقتصاد کلان کشور مربوط به تولید و رشد اقتصادی است؛ طی یک دهه گذشته ما یک رشد اقتصادی نزدیک به صفر را تجربه کردیم. نرخ تورم نیز به طور متوسط ۲۵ درصد بود، اما از سال ۹۷ که کشور وارد فاز جدیدی از تحریمها شد، تورم تغییر وضعیت داد و مقدار میانگین آن با افزایش همراه شد. قبل از سال ۹۷ نیز نرخ ارز وضعیت نسبتا با ثباتی را داشت، اما بعد از آن جهشهای ناگهانی شروع شد و کشور طی پنج سال اخیر حدود ۴ بحران ارزی را پشت سر گذاشته است.

او ادامه داد: چالش کوتاه مدتی که در سطح اقتصاد کلان با آن مواجه هستیم مربوط به مساله بیثباتی اقتصادی است که ناشی از تورم و افزایش نرخ ارز و همچنین نااطمینانیهایی است که بر سر راه خانوارها، بنگاهها و حتی سیاستگذاران است؛ این نااطمینانی نیز خودش را در تحولات نرخ ارز و یک تورم پرنوسان نشان میدهد.

پیگیری پلمپ دفاتر شرکتها " مشاوره رایگان" کلیه امور ثبتی و مالیاتی

مدنیزاده افزود: دومین چالش جدی که از مدتها پیش شروع شده و در سال آینده هم وجود دارد چالش قفل سرمایهگذاری است. خانوار پسانداز میکند، اما لزوما منجر به سرمایهگذرای موثر در اقتصاد نمیشود و همین یکی از عواملی است که موجب افت تولید میشود. دلیل عدم سرمایهگذاری هم به موضوع بیثباتی اقتصادی برمیگردد که سرمایهگذاران را میهراساند.

این کارشناس مسائل اقتصادی عنوان کرد: بیثباتی دو دلیل اساسی دارد یکی ساختاری به لحاظ بلندمدت و یک سری دلایل هم به لحاظ کوتاه مدت؛ مورد بلندمدت آن به مساله بودجه برمیگردد که کسری بودجههای مستمر منجر به بیثباتیهای مستمر و تورم مستمر میشود.

او گفت قبل از تحریمها ۲۵ درصد بودجه از طریق مالیات تامین میشد، معادل ۱۳ درصد هم از طریق سایر درآمدها و مابقی نیز با درآمد نفت یا واگذاری داراییهای مالی با اوراق یا قرض از بانک ها؛ بعد از سال ۹۷ درآمد نفتی به شدت کاهش یافت و کسری بودجه موجب شد تورم به کانال جدید ۴۰ تا ۴۵ درصدی منتقل شود.

مدنیزاده گفت: وجه بیرونی بودجه مسالهای است که متاسفانه به آن خیلی پرداخته نمیشود. برخی احکام برای دولت بار هزینهای ایجاد میکند که این موارد در بودجه لحاظ نمیشود، مثل بسیاری از یارانهها که منابع درآمدی پایداری برای آنها تعریف نشده و به نهادهای مختلف اقتصاد تحمیل میشود، بنابراین بودجه ارقام درستی را به مخاطب نشان نمیدهد

او افزود: بدهی دولت بهخاطر موارد فرابودجهای، سوخت مورد نیاز تورم را تامین میکند و این کسری بودجه آشکار و پنهان موجب تغییر کانال نرخ تورم شده، بنابراین تا وقتی این مساله حل نشود تورم همچنان میتازد. کسری بودجه اثر خود را همان سال بر اقتصاد نمیگذارد و وضعیت فعلی اقتصاد به سبب کسریبودجههای گذشته است.

این کارشناس اقتصاد اظهار کرد: در کوتاهمدت نیز بحث نظام پولی مطرح است هر شوک کوتاه مدتی که به اقتصاد وارد میشود اعم از داخلی و خارجی؛ در اقتصاد متعارف به این صورت است که نوسانات کوتاه مدت را با سیاست پولی باید کنترل شود و نوسانات بلندمدت را با سیاستهای مالی؛ اما در ایران سیاستهای مالی ما کاملا انفعالی عمل میکند. در سطح داخلی و بینالمللی هر شوکی منفی به اقتصاد وارد میشود تبدیل به تقاضای پول میشود، وقتی شوک، منفی باشد بانک مرکزی باید سیاست انقباضی پولی و وقتی شوک مثبت باشد سیاست انبساطی پولی را به کار گیرد تا آن شوک را برطرف کند و اجازه ندهد به جاهای دیگر اقتصاد سرایت کند. عامل اصلی بیثباتیهای کوتاه مدت اقتصاد ما ناشی از منفعل بودن بانک مرکزی است و بیثباتی بلندمدت هم برمیگردد به سیاستهای مالی.

او در بخشی دیگری از سخنانش به تفاوتهای بودجه سال ۱۴۰۲ پرداخت و گفت: حفظ سهم ۴۰ درصدی صندوق توسعه، کاهش سقف تسهیلات تکلیفی بانکها در جهت افزایش تسهیلاتدهی بانکها، تسهیلگری در بخش مالیات و بخشودگیهای مالیاتی، افزایش ظرفیت سرمایهگذراییها چه در حوزه نفت و گاز و چه بخشهای دیگر، الزاماتی که برای فروش اموال مازاد بانکها در نظر گرفته شده از جمله نقاط قوت بودجه سال اینده است.

اختصاص درآمد حاصل از فروش نامتعارف نفت به پروژههای کلیدی

در ادامه بخش اول این سمینار، پورمحمدی - معاون سازمان برنامه و بودجه - به چالشهای فعلی اقتصاد کلان کشور اشاره کرد و گفت: دو مشکل اساسی که اقتصاد کشور با آن مواجه است بیثباتی و رشد کاهنده اقتصادی است. بیثباتی یادآور تورم است و وقتی تورم را بیان میکنیم بحث به سمت پایه پولی میرود و برای پایه پولی باید ابزارهای آن را مورد بررسی قرار داد که آمارها در آذر ماه امسال نشان میدهد ۱۶.۶ درصد سهم پایه پولی در نتیجه افزایش خالص بدهیهای خارجی بانک مرکزی، ۱۵.۵ درصد آن ناشی از افزایش خالص بدهی بانکها به بانک مرکزی و اثر بدهی دولت به بانک مرکزی روی پایه پولی معادل ۰.۶ درصد کاهنده بوده است.

بیشتر بخوانید: آخرین وضعیت گفتگوهای بینالمللی مقامات ایران و غرب درباره پرونده هستهای

او گفت: طی سالهای اخیر بیشترین سهم از پایه پولی ناشی از خالص بدهیهای خارجی بانک مرکزی بوده است که برای اینکه این روند متوقف شود استقراض از بانک مرکزی و حذف دلار ۴۲۰۰ تومانی در بودجه سال ۱۴۰۲ لحاظ شده است.

پورمحمدی ادامه داد: بدهی بانکها به بانک مرکزی نیز عامل دوم بود که ناشی از تسهیلات تکلیفی و کژمنشی سهامداران است که این موارد باید کنترل شود و بانک مرکزی نظارت بیشتری بر بانکها در جهت عدم سوءاستفاده سهامداران از حقوق سپردهگذاران داشته باشد. در بحث بانکها در لایحه بودجه سال آینده، تسهیلات تکلیفی حذف شد تا فشار از روی بانکها برداشته شود.

او با بیان اینکه میزان رشد بودجه سال اینده از نرخ تورم کمتر بوده عنوان کرد: در حالی که تورم بالای ۴۰ درصد و رشد هزینههای دولت ۱۹.۲ درصد است، دولت برای عبور از بحران و بیثباتی فعلی در بودجه سال اینده اقدام به حذف ارز ۴۲۰۰ تومانی و حذف استقراض از صندوق توسعه ملی کرده و هزینههای خود را به شدت منقبض کرده است.

معاون سازمان برنامه و بودجه افزود: در بودجه پیشبینی شده است شرکتهای دولتی ۵۴۰ همت در اقتصاد سرمایهگذاری کنند. همچنین با توجه به تعداد بالای طرحهای نیمه تمام، مشارکت بخش خصوصی مورد توجه قرار گرفته و هم اینکه بخشی از درآمد ناشی از فروش نامتعارف نفت به پروژههای مهم و کلیدی اختصاص داده شود.

پورمحمدی به سرمایهگذاری بانکها اشاره کرد و گفت: بخشی از داراییهای بانکها بیکیفیت است و تنها به جهت تورم ارزش گرفته است، به دنبال این هستیم این داراییها را به سرمایهگذاری باکیفیت در میادین نفت و گاز مشترک اختصاص دهیم.

سال ۱۴۰۲ سال سرنوشتسازی است

در ادامه پنل اول برنامه، مسعود نیلی به معرفی چالشهای اقتصادی و اثر آنها بر کسبوکارها پرداخت و گفت: ابرچالشهایی که محیط اقتصاد کلان با آن مواجه است شامل سه دسته است، دسته اول عوامل مربوط به عدم تعادلهای طبیعی مثل آب و خاک و غیره، دوم مربوط به ناترازیهای مالی در صندوقهای بازنشستگی، نظام بانکی و بودجه و سومین ابرچالش هم برآیند دو دسته قبل بود که منجر به بیثباتی اقتصاد کلان و رشد منفی سرمایهگذاری میشود که این چالشها طی سالهای اخیر از نظر بخش واقعی و نسبی اقتصاد بحرانیتر شده و شکافها عمیقتر شدهاند.

این اقتصاددان افزود: در حال حاضر ما با دو مساله مواجه هستیم، بیثباتی اقتصاد کلان و سرمایهگذاری؛ فکر میکنم بیثباتی موضوع اصلی باشد. قبل از سال ۹۷ این تورم بود که عامل بیثباتی بود، اما بعد از سال ۹۷، تحولات نرخ ارز مسیرش از مسیر تورم فراتر رفت و بیثباتیهای فعلی اقتصاد کلان ناشی از تورم و نرخ ارز است.

در ادامه نیلی پنج عامل مرتبط با بیثباتی کلان اقتصادی را مورد بررسی قرار داد و عنوان کرد: برای بررسی تورم و نرخ ارز باید از مسیر نقدینگی وارد شد، به لحاظ آماری تا قبل از سالهای اخیر رشد دامنه نقدینگی بین ۲۴ تا ۲۶ درصد بود، اما الان به ۳۵ تا ۴۰ درصد رسیده است و مجموعه ناترازیها باعث شده رشد نقدینگی در کانال جدید قرار بگیرد. با افزایش میزان رشد نقدینگی تا حد ۱۵ واحد موضوع بسیار با اهمیت میشود و بسیار جای بحث دارد.

او با اشاره به عامل اول ادامه داد: در اقتصاد کلان آثار رشد حجم پول از طریق اینکه مکانیزم انتقال پولی چیست بررسی میشود، اینکه از چه کانالی این حجم پول تغییر میکند و در اقتصاد به جریان میافتد و متغیرهای اقتصادی را تحت تاثیر قرار میدهد. میدانیم وقتی رشد زیاد میشود یعنی تورم زیاد میشود، اما منظور من این نیست بلکه مسیر میانی است که نقدینگی طی میکند اینکه از چه کانالی مسیر را طی میکند، اینکه به دنبال رشد نقدینگی چه اتفاقی برای این میافتد؟

نیلی افزود: عامل دوم این میشود برای اینکه بدانیم این مکانیزم چیست، بعد از بررسی سازوکارهای نقدینگی باید به سازوکارهایی که درجه تمرکز نقدینگی را مشخص میکنند بپردازیم. مکانیزم انتقال پول در اقتصاد ما به این صورت است که وقتی حجم نقدینگی افزایش مییابد یک توزیع متمرکزی را ایجاد میکند نه یک توزیع به صورت مساوی بین آحاد مردم؛ صاحبان نقدینگی زیاد نگرانی دارایی دارند و خانوارهای معمولی نگرانی کالا و خدمات دارند؛ بنابراین صاحبان نقدینگی بالا، چون در بازار دارایی فعال هستند این مکانیزم انتقال پول را تبدیل میکند.

این اقتصاددان عامل سوم را نقطه فرود نقدینگی عنوان کرد و گفت: صاحبان نقدینگی بررسی میکنند چه داراییهایی را انتخاب کنند که بتواند تورم را رد کند، بنابراین به سراغ کمیابترین دارایی و منبع میروند و تقاضایی که در نتیجه رشد نقدینگی ایجاد شده به سمت آن دارایی میرود.

وی همچنین تاکید کرد: علاوه بر چالشهای داخلی، روابط بینالمللی نیز دچار چالش و بحران شده و فعالان اقتصادی در نهایت به برآیند کمیابی ارز میرسند. وقتی محیط جهانی با اقتصاد و سیاست دچار چالش میشود این موضوع در ارز نمود پیدا میکند. وقتی بخش ارزی نتواند پاسخگوی تقاضای ایجاد شده باشد این منجر به جهش قیمت ارز میشود.

او ادامه داد: در حال حاضر ارز نه به عنوان یک ابزار تجاری بلکه به عنوان یک دارایی دیده میشود که قیمت آن از طریق نقدینگی تعیین میشود. آنهایی که در این شرایط به بانک مرکزی میگویند بازار ارز را کنترل کند خوب است بدانند تمرین و ابزار و یادگیری بانک مرکزی تامین ارز برای تجارت است و به همین دلیل است که همچنان عنوان میکند قیمت دلار در بازار آزاد را قبول ندارد، چون ارز را تنها ابزار تجاری تصور میکند.

نیلی عامل چهارم را یادگیری مردم عنوان کرد و در اینباره گفت: طی یک دهه گذشته ۴ بحران ارزی داشتهایم که اتفاق نادری در سطح دنیاست. یادگیری که اتفاق افتاده نقش اساسی در شدت بخشیدن به بحرانهای ارزی ما داشته؛ در بحران اول مردم غافلگیر شدند و واکنش به همان غفلگیری تبدیل به بحران دوم ارزی شد. یادگیری اثر خودش را بر روی درجه سیالیت نقدینگی میگذارد. از سال ۹۷ به بعد رشد حجم پول بیشتر از رشد حجم نقدینگی شد؛ در حالی است که دولت سعی در کنترل رشد نقدینگی دارد مردم هر یک واحد نقدینگی را تبدیل به واحد بیشتری از پول میکنند که این در نتیجه یادگیری مردم و فعالان اقتصادی از تجربه بحرانهای ارزی پیشین است.

او عامل پنجم را به یادگیری سیاستگذاران نسبت داد و افزود: یادگیری سیاستمداران در حد ابعاد مورد نیاز برای حل مشکلات کشور نیست. آحاد اقتصادی آیندهنگر هستند، اما سیاستمدار ما در این وادی به سر میبرد که چهارشنبه عصر که بازار ارز تعطیل میشود تا صبح شنبه، قیمت ارز نباید تغییر کند. شکاف یادگیری بین آحاد اقتصادی و سیاستمدار قابل توجه است. بدفهمیهای مربوط به نقدینگی و ارز بسیار خطرناک است، اگر تصمیمگیرنده تصور کند با تسهیلات دادن حتی از طریق اضافه برداشت موجب رونق میشود بدفهم است، این بدفهمی را قبلا داشته الان هم دارد، اما در این شرایط بسیار خطرناکتر است.

بیشتر بخوانید: پالسهای منفی علیه ایران در آستانه نشست فصلی شورای حکام

این اقتصاددان با بیان اینکه سال ۱۴۰۲ بسیار سال سرنوشتسازی است تاکید کرد: سال آینده از نظر تورم بسیار حائز اهمیت است، آنچه به عنوان نقاط قوت بودجه در این برنامه مطرح شد اگر به صورت واقعی، انضباط عملی را ایجاد کند میتوان امیدوار بود که تورم را در حد سالجاری حفظ کنیم، اما اگر عملی نشود نگرانی اساسی برای تورم وجود دارد که به چه شکلی خواهد بود و آزمون بزرگی برای نظام حکمرانی خواهد بود.

آینده اقتصاد در حصر سیاستگذار

مدنیزاده نیز در ادامه صحبتهای مسعود نیلی عنوان کرد: چشمانداز اقتصاد ایران در سال آینده در گرو نوع واکنش و رفتار سیاستگذار نسبت به تحولات و شرایط است. با توجه به کاهش درآمدهای نفتی که تورم را به بالای ۴۰ درصد رسانده این میزان برای سالهای آینده همچنان پابرجا میماند مگر آنکه هزینههای دولت مدیریت شود، درآمدها افزایش یابد و با کاهش کسری بودجه میتوان امیدوار بود تورم به کمتر از این مقدار برسد.

او افزود: اگر سیاستگذار پولی رویه گذشته را در پیش گیرد و در بازار دارایی منفعل باشد و بازار آزاد دلار را قبول نداشته باشد و همچنان بر دلار ۲۸۵۰۰ تومانی اصرار کند با توجه به این موارد انتظار داریم تورم در سطح بالاتری از مقدار میان مدت خود قرار بگیرد. اما اگر یک واکنش فعالانهای را به خرج دهد و نوع مدیریت ارز را تغییر دهد و اضافه برداشت بانکها مدیریت شود میتواند به بهبود شرایط کمک کند.

پارادوکس دردناک اقتصاد ایران

فرهاد نیلی دیگر اقتصاددانی بود که به چشمانداز آینده اقتصاد ایران پرداخت و در این باره عنوان کرد: بخش ریالی کشور با سرعت زیادی تقاضا را از طریق رشد نقدینگی و رشد پایه پولی تحریک میکند و این یعنی ریال قدرت عمل زیادی را در اختیار دارد؛ بخش ارزی ما بهخاطر مضیغههایی که دارد پاسخگوی تقاضا نیست. پارادوکس دردناک و کمیابی که در حال اتفاق افتادن است این است که در اقتصاد ما ارز به عنوان با ارزشترین و کمریسکترین دارایی در حال کمیاب شدن است و ریال در حال افزایش از طریق پمپاژ نقدینگی است و همین دلیل جهش قیمتهای دلار است.

مدیرعامل شرکت مشاور مدیریت رهنمان افزود: طنز تلخ ماجرا این است که از بانک مرکزی میخواهند که پاسخگو باشد در حالی که این یک ناترازی بزرگ در اقتصاد است. وضعیت فعلی شبیه به مسابقهای است که نرخ ارز با سرعت بالاتر، نرخ تورم با سرعت پایینتر و نرخ رشد نقدینگی با سرعت پایینتر در حال حرکت است. وقتی نرخ رشد نقدینگی از نرخ رشد تورم پایینتر است یعنی افت نقدینگی حقیقی در حال رخ دادن است.

سمینار عبور کسب و کارها از شرایط بحرانی

نیلی عنوان کرد: افزایش قیمت ارز سیگنال بیثباتی میدهد و ماندگاری سپردهها کم میشود و همه اقتصاد در بازار دارایی تخلیه میشود و آربیتراژهایی که سساسیتگذار دائم خلق میکند از سوی کسانی که توان استفاده از این نقدینگی را دارند استفاده میشود و سودهای کلانی به جیب میزنند. در این فضا گوش شنوایی نه برای بهرهوری نه برای فناوری و نه برای سرمایهگذاری و رشد اقتصادی وجود دارد.

این اقتصاددان تاکید کرد: بنابراین باید یا مضیغه ارزی را حل کنیم و این ربطی به بانک مرکزی ندارد و در فضای سیاسی باید انجام شود یا اگر نمیتوانند حداقل سرعت پمپاژ پول را کم کنند وگرنه این فیدبکی که فعال شده باعث گران شدن ارز و ورود سپردههای کلان به بازار ارز میشود که راهکاری جز انقباض پولی یا انضباط پولی ندارد.

شرط نجات، تغییر پیشفرضهای سیاسی

مسعود نیلی در پایان این برنامه به عنوان جمعبندی به راه حلهای مورد نیاز برای عبور از وضعیت موجود پرداخت و گفت: بیثباتی اقتصاد کلان در این برهه به مساله شماره یک کشور تبدیل شده است و این بیثباتی ناشی از نرخ ارز و تورم است. ما یک مجموعه از اقدامات پولی و مالی از جنس انضباط و اصلاح ساختار بودجه و بانکی نیاز داریم که نرخ رشد نقدینگی را مهار کند و تورم را کنترل کند؛ این ابزارهایی است که ما در اختیار داریم، اما مساله اساسی این است که پیشفرضهای سیاسی اقتصاد باید تغییر کند.

او ادامه داد: مشکل اقتصاد در شرایط فعلی نداشتن ابزار نیست و سازمان برنامه و بانک مرکزی هرچقدر هم تلاش کنند دامنه اثر محدودی بر بهبود وضعیت فعلی دارند. برای تغییر روندها بدون تردید باید ابتدا پیشفرضهای سیاسی اقتصاد تغییر کند که دارای دو مولفه است، یکی گسترش روابط خارجی اقتصاد و افزایش دسترسی به منابع ارزی و دیگری آحاد اقتصادی، سیاستگذار را معتبر بدانند و او اعتماد کنند. در شرایط فعلی نیاز به بازسازی اعتبار سیاستگذار در داخل داریم. اگر این دو مولفه بهبود نیابد شرایط سخت میشود.

نیلی با بیان اینکه بانک مرکزی با همان نقشی که دارد میتواند در بهبود تورم اثر محدودی داشته باشد عنوان کرد: بانک مرکزی میتواند ابزارهایی را به کار گیرد، اما شاید نتواند فاصله بین نوسات زیاد نرخ ارز و تورم را بهبود بخشد؛ اقتصاد ما به تغییر شرایط عمومی که بخش خارجی اقتصاد را تغییر دهد و بخش داخلی را از نظر کیفیت ارتقا دهد نیاز داریم، در غیر این صورت شرایط بعدیمان به معنای حفظ وضع موجود نیست و بهترین حالت ادامه روند موجود میشود یعنی شرایط تورمی آماده رفتن به پلههای بالاتر است و نظام حکمرانی باید چارهای بیاندیشد.