بانکداری خرد را به لندتکها و اپلیکیشنهای بانکی واگذار میکنیم

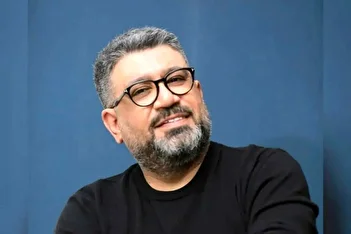

اقتصاد ۲۴- یاسر مرادی در نشست تخصصی «جایگاه فناوریهای نوین در بانکداری آینده» در یازدهمین نمایشگاه بینالمللی بورس، بانک، بیمه، خصوصیسازی و معرفی فرصتهای سرمایهگذاری در کیش اینوکس ۲۰۲۴، که با حضور حمیدرضا احمدیان سرپرست امور هوش مصنوعی توسعه دولت هوشمند، مصطفی طهماسبی مدیرعامل «سندباد»، هادی ابراهیمی مدیرعامل شرکت راهبرد هوشمند بانک شهر و علی ایثاری معاون فناوری و هوشمندسازی بیمه ایران برگزار شد، در تحلیل شرایط بانکداری و حضور جدی فینتکها و لندتکها در صنعت پرداخت کشور، گفت: مغازههای شیک با جانماییهای عالی در اغلب نقاط شهرها زمانی بهترین و زیباترین شعب بانکها را شکل میداد، اما امروز دیگر این شعب حرف اول را در بانکداری نمیزنند و به جای آنها، اپلیکیشنهای متنوع پرداخت با کمترین ریسک جذب مشتری و ارائه خدمات را انجام میدهند.

مرادی با تاکید بر اینکه امروزه به طور کلی حوزه بانکداری خرد به اپلیکیشنهای موبایلی و نئوبانکها، واگذار شده است، افزود: فرمهای متعدد کاغذی نیز جای خود را به چند کلیک تأیید شرایط و مقررات در این نرمافزارها دادهاند و با به رسمیت شناخته شدن امضای الکترونیکی، خیلی از امور تسهیل شده است.

عضو هیئتمدیره بانک صادرات ایران، افزود: نرخ دستوری سود و کیفیت نازل سپردههای کوتاهمدت در بانکها، موجب شده تا بانکداری خرد دیگر برای بانکها صرفه اقتصادی نداشته باشد و باید این وظیفه به تدریج به طور کامل به فینتکها و لندتکها واگذار شود. در سالهای آینده میبایست توان بانکها بر کسب و کارهای نوین بهویژه نگهداری مشتریان شرکتی و اختصاصی، افزایش درآمدهای غیرمشاع و بالا بردن سهم حقوق صاحبان سهام و استفاده بیشتر از خدمات بانکی از جمله صدور ضمانتنامهها، اعتبارات اسنادی، صدور اسناد تجاری الکترونیک متمرکز شود.

مرادی در بخش دیگری از سخنان خود در این نشست، اظهار کرد: واقعیت این است که بانکها نمیتوانند جایگاه و مقررات نهاد ناظر و سیاستگذار پولی را نادیده گرفته و در روند فعالیت خود آن را پشت سر بگذارد، اما تجربه روند استفاده از فناوریهای نوین مانند احراز هویت غیر حضوری که زمانی به رسمیت شناخته نمیشد، نشان داد که پیش گامی برخی نئوبانکها و رفتار تاییدآمیز مردم، کم کم نگاه قانون گذار را عوض کرد و خدمات پایه غیرحضوری بانکی هم تجویز شد.

وی با اشاره به لزوم تغییر مدل کسب و کار بانکها، به برخی موانع از جمله عدم تعیین تکلیف استفاده از رمز ارزها و به رسمیت شناخته شدن آن به عنوان یک ابزار پرداخت، مشکلات حقوقی اجراییه کشیدن برای وصول مطالبات در مورد وثیقهها در محاکم قضایی و دردسرهای فراوان برای نظام بانکی اشاره کرد و از چک تضمین پس از اعتبارسنجی مشتریان، به عنوان ابزاری مناسب برای جایگزینی وثیقههای ملکی یاد کرد و افزود: باید مدل کسب و کارهای بانکی تغییر کند و به سمتی پیش برویم که بتوانیم بیشترین خدمت را برای مردم انجام دهیم و در عین حال سودآوری بانک را ارتقا ببخشیم.