تاکتیک استفاده از برگشت «بورس» به نفع آرامش «مسکن و ارز» معرفی شد

بازارها در پیچ طلایی

برگشت بورس در روزهای اخیر - کاهش شاخص و بازدهی منفی - جمعیت قابلتوجهی را غافلگیر کرده و به دغدغه جدید اقتصادی و اجتماعی تبدیل شده است.

اقتصاد۲۴ - اما همین مساله میتواند با «تاکتیک» درست از سوی سیاستگذار، به نفع آرامش در همه بازارها به خصوص مسکن و ارز، حل شود. بررسیها درباره ریشههای هیجان سرمایهگذاری در بازار سهام طی یکسال و نیم اخیر نشان میدهد، رشد تصاعدی جمعیت بورسباز ۷ علت اصلی داشته که ثبت یکی از بالاترین نرخهای تورم دو سالانه در سالهای ۹۷ و ۹۸ و تشدید «انتظارات تورمی» در پی آن و همچنین ثبت رکورد در نرخ رشد نقدینگی، از جمله مهمترین محرکهای ورود به بورس بوده است. با این حال، روند نزولی «شاخص» در مقطع فعلی، بازارها را در «پیچ طلایی» قرار داده است. دولت و سیاستگذار پولی با دو اهرم اصلی و تکمیلی میتوانند چشمانداز سود متناسب با تورم را برای فعالان بورس قابلتحقق کنند و بازار مسکن را از موج دوباره سفتهبازی در امان نگه دارند. این تاکتیک باعث کاهش انتظارات تورمی نیز میشود.

ریشههای شکلگیری هیجان شدید و سریالی خریدها در بازار سهام بررسی و تاکتیک جلوگیری از واقعه اخیر بورسی به نفع آرامش سایر بازارها از جمله «مسکن» معرفی شد. به گزارش «دنیای اقتصاد» عضو شورای عالی بورس با اشاره به واقعه اخیر بورسی (اصلاح قیمتی رخ داده طی ۱۰ روز اخیر) پس از یک دوره طولانی هیجان رشد شاخص معتقد است: روند حرکت بازارهای مختلف دارایی به ویژه بازار سرمایه طی ۱۰ روز اخیر پس از یک دوره هیجانی، اقتصاد ایران را در یک «پیچ طلایی» قرار داده است. از این رومجموعه سیاستگذار پولی میتواند واقعه اخیر رخ داده در بازار سرمایه را از «تهدید» به «فرصت» به نفع آینده بازارها و بودجه کشور تبدیل کند. به این معنا که روند اصلاح قیمتی در بازار سرمایه که طی ۱۰ روز اخیر شکل گرفته است میتواند یک تیغ دولبه برای مجموعه اقتصاد ایران باشد. در صورتی که دولت نتواند تهدید احتمالی را به فرصت تبدیل کند، تبعات آن دامنگیر بازار سهام که میزبان بخش زیادی از سرمایه خانوارهای ایرانی (در حال حاضر بیش از ۱۵ میلیون کد بورس بدون احتساب سهام عدالت وجود دارد)، دولت و سایر بازارها خواهد شد.

بیشتر بخوانید: ۱.۵ تریلیون تومان پول مردم با سقوط شاخص بورس پودر شد

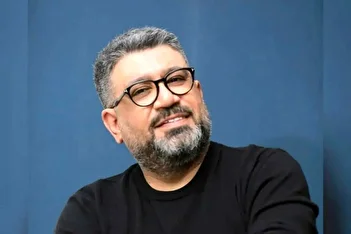

سعید اسلامی بیدگلی با معرفی تاکتیک پیشنهادی برای عبور اقتصاد ایران از این پیچ طلایی، مقصد احتمالی بعدی سرمایههای خارج شده از بورس را (با فرض ادامه روند اصلاح قیمتی در این بازار) تشریح میکند.

وی در ابتدا ریشه شکلگیری هیجان در بازار سرمایه را در هفت علت اصلی بررسی میکند.

از دیدگاه او، علت نخست، روند حرکتی بازار ارز طی یکسال ۹۷ است. به گفته او، جهش ارز در سال ۹۷ باعث شد بازار ارز از بازار سهام به لحاظ نرخ بازدهی سبقت بگیرد. همین اتفاق موجب شد گروهی سهام شرکتهایی را که با جهش ارز احتمالا در سال ۹۸ ارزش پیدا میکرد، خریداری کنند.

بررسیها نشان میدهد بازدهی ارز از ابتدای سال ۹۴ تا پایان ۹۷، معادل ۱/ ۳ برابر بوده، اما در همین بازه زمانی، بازدهی بورس به ۸/ ۲ برابر رسیده است. در سال ۹۷ نیز، تغییرات سالانه نرخ ارز معادل ۱۶۶ درصد و در مقابل بازدهی سرمایه معادل ۵/ ۸۵ درصد ثبت شد.

علت دوم، ماجرای دهان به دهان شدن رشد شاخص بورس و سوددهی این بازار در سال ۹۸ بود که موجب شد موج جدید سرمایهگذاران مبتدی این بازار را بهعنوان پناهگاه جدید خود انتخاب کنند.

عامل سوم نیز ریشه در افزایش انتظارات تورمی دارد. شکلگیری یکی از بالاترین نرخهای تورم دوسالانه در دو سال گذشته از انقلاب تاکنون سبب شد تا انتظارات تورمی قوی در جامعه بهوجود آید و بخش زیادی از افراد بهویژه اقشار متوسط جامعه برای حفظ ارزش دارایی خود، به سمت بازارهای مختلف دارایی به ویژه بازار سرمایه ترغیب شوند.

«نرخ رشد نقدینگی» نیز در وضعیت بازار سرمایه طی یکسال و نیم اخیر تاثیرگذار بوده است.

آمارهای بانک مرکزی نشان میدهد رشد نقدینگی در پایان سال ۹۸، به رقم ۳/ ۳۱ درصد رسیده است. این رشد نقدینگی بالاترین سطح در پنج سال اخیر است. دیگر آمار بانک مرکزی نیز حاکی است که رشد پایه پولی در پایان سال قبل به سطح ۷/ ۳۲ درصد رسیده است. این رقم نیز در هفت سال اخیر در بیشترین سطح ثبت شده است.

با وجود چنین شرایطی، «قفل شدن بازارها» نیز بستر ورود بخش زیادی از سرمایهها به بورس را فراهم کرد. طی یکسال و نیم اخیر، تدابیر اجراشده برای مدیریت بازار ارز و سکه و محدودیتهای ایجادشده برای حضور سفتهبازان در این بازارها و در عین حال شرایط خاص بازار مسکن که از یکسو نیازمند حجم بالای نقدینگی در مقابل درجه پایین نقدشوندگی بود، سبب شد تا بخش زیادی از سرمایههای بازار سرمایه را مناسب برای ورود انتخاب کنند.

در این وضعیت، «خوشامدگویی دولت به افراد در بازار سرمایه» با استفاده از ابزارها و اهرمهایی همچون آزادسازی سهام عدالت دیگر عامل رشد هیجانی بازار سرمایه بود. علت پایانی نیز تبدیل شدن بازار سرمایه به دروازه سوم تامین مالی دولت پس از نفت و مالیات است. دولت با استفاده از اهرم عرضه اولیهها و فروش اوراق دولتی به تامین کسری بودجه خود از طریق این بازار پرداخت.

اسلامی معتقد است مجموعه این عوامل در تغییر جهت بازار سرمایه نقش چشمگیری داشته است. این روند که سبب شد شاخص بازار سرمایه از ابتدای سال جاری تا اواخر مردادماه معادل ۳۰۰ درصد بازدهی (ارزش سهام ۴برابر شد) را ثبت کند. اما در ۱۰ روز کاری اخیر، شاخص کل بورس از اوج فاصله گرفت؛ بهطوریکه در ابتدا روند صعودی متوقف و سپس کاهشی شد. آمارها نشان میدهد بیش از ۲۰ درصد شاخص بازار سهام افت ارزش داشته است.

عضو شورای عالی بورس در تشریح وضعیت واقعه بورسی اخیر که بعد از حداقل یک سال و نیم ماه عسل سهامداران در بازار سرمایه رخ داد؛ عاملی برای فعالیت دو گروه در این بازار شده است. گروه نخست یک گروه افرادی هستند که با تاخیر زمانی خیلی زیاد از آغاز رشد شاخص بورس، به این بازار پیوستهاند و پس از این ریزش، دچار زیان شدهاند. این گروه تلاش دارند پس از رسیدن به یک نقطه سربه سر، از بازار خارج شوند، چراکه اصطلاحا دستشان داغ شده و امیدواری زیادی ندارند. اما گروه دیگر افرادی هستند که طی ماههای گذشته سود خوبی کسب کردهاند و در زمان کنونی بهدلیل نگرانی بابت از دست دادن این سود به دنبال آن هستند که از بازار خارج شوند. به گفته اسلامی، هر دو گروه هماکنون در حال جنبوجوش در بازار سرمایه هستند. با این حال از نگاه این صاحبنظر اقتصادی، واقعه اخیر بورسی که میتوان از آن بهعنوان اصلاح قیمتها به جای ریزش قیمتها یاد کرد، یک نقطه روشن نیز دارد.

او در این باره توضیح داد: از آنجا که کاهش ارزش سهام با سرعت تند، اما در یک زمان کوتاه رخ داده است، باعث میشود این دو گروه از سرمایهگذاران تصور کنند ریزش متوقف میشود و در نتیجه چنین تصوری بر جو روانی تاثیر خواهد داشت و مانع خروج سرمایهها از بازار میشود.

اسلامی بیدگلی در عین حال به دو ویژگی اصلی بازار سرمایه در مقطع زمانی فعلی اشاره دارد.

ویژگی نخست حضور افرادی است که با سرمایههای خرد به این بازار وارد شدهاند. به این ترتیب عرضه اولیهها مانع از خروج آنها از بازار میشود؛ چراکه این افراد عملا امکان ورود به سایر بازارها را ندارند.

ویژگی دیگر هم به افرادی مربوط میشود که با سرمایههای درشت خود روانه بازار سرمایه شدهاند؛ بنابراین به زودی از این بازار خارج نخواهند شد.

با این حال این صاحبنظر اقتصادی اعتقاد دارد از طریق اجرای یک تاکتیک طلایی میتواند وضعیت کنونی بازار را به یک فرصت برای اقتصاد ایران تبدیل کرد. از این رو نیاز است مجموعه دولت و سیاستگذار پولی، دو اقدام اصلی را در دستور کار خود قرار دهند.

اقدام نخست آنکه دولت باید بهگونهای حرکت کند که چشمانداز سود متناسب با نرخ تورم و البته بالاتر از بازدهی بازار ارز و طلا برای سهامداران قابل رویت باشد. برای دستیابی به این هدف نیز لازم است از یکسو اوراق دولتی متناسب با نرخ تورم را عرضه کند و از سوی دیگر عرضه اولیهها را ادامه دهد. در عین حال، سیاستگذار پولی بهعنوان اقدام مکمل باید نسبت به افزایش سود سپردههای بانکی اقدام کند تا اولا ترکیب پول و شبه پول را به یک تعادل برساند و ثانیا درجه سیالیت نقدینگی را کاهش دهد. در نتیجه چنین اقدامی تمایل به سپردهگذاری بانکی افزایش و در مقابل انتظارات تورمی کاهش پیدا میکند.

بهطورطبیعی در این وضعیت، کسری بودجه دولت خواهد شد و بازار از التهابات منبعث از انتظارات تورمی نجات پیدا خواهد کرد. همینطور بازارها از نقدینگی مترصد خروج از بازار سرمایه نجات پیدا میکنند و اعتماد عمومی به سرمایهگذاری در بورس تداوم مییابد.

از دیدگاه اسلامی، در صورت اجرای این تاکتیک در پیچ طلایی اقتصاد ایران، به راحتی مقصد بعدی نقدینگی قابل تشخیص خواهد بود. به این صورت که همچنان بخش زیادی از سرمایهها در بورس و بخش دیگر به بازار پول منتقل خواهد شد و کمترین هیجانات به سایر بازارها میرسد. در غیر اینصورت میلیونها نفری که به این بازار وارد شدهاند پس از مدتی از بازار سرمایه ناامید و به آن بیاعتماد میشوند و به سمت سفتهبازی در سایر بازارها میروند. در نتیجه انتظارات تورمی مجددا رشد میکند و تورم عمومی در جامعه افزایش پیدا میکند.

نکته مهمی که از دیدگاه این صاحبنظر اقتصادی مغفول نمانده درخصوص سابقه بروز رفتارهای هیجانی در زمان ریزش کاهش شاخص بورس است. به گفته او پس از بروز یکسری از رفتارهای شارپی در بازار سهام که ریسک بازار زیاد و در عین حال سرعت گردش پول هم زیاد است، و بعد از مدتی شاخص با افت مواجه میشود، گروهی از سرمایهگذاران رفتارهای هیجانی از خود نشان میدهند و اینگونه رفتارها مختص به این دوران نیست.

او همچنین در پاسخ به این سوال که از نگاه گروهی از سرمایهگذاران بازدهی بازار مسکن نیز پس از یک دوره باید به میزان بازدهی در بازار سرمایه برسد اگرچه این موضوع را رد نمیکند، اما در این موضوع موج و شدت ورود پولها از بورس به بازار مسکن را مهم میداند و به گفته وی اگر تاکتیک معرفیشده در زمان صحیح، در بازار اجرایی شود احتمال جابهجایی حجم زیادی از نقدینگی بین بازار کاهش پیدا میکند؛ اما در صورتی که این تاکتیک اجرایی نشود و سرمایه زیادی از بورس خارج شود، انتظار ورود سرمایه به بازار مسکن وجود دارد. با این حال با توجه به ویژگی بازار مسکن، موج ورود نقدینگی به این بازار متفاوت خواهد بود.

یک ویژگی بازار مسکن آن است که هیجانات سایر بازارها با یک تاخیر زمانی و در یک دوره بلندتر به این بازار منتقل میشود، دوم آنکه حضور سرمایهگذاران در این بازار نیازمند نقدینگی بالا است. علاوه بر این دو ویژگی، شرایط کنونی بازار مسکن که به یک دوره رکود معاملاتی وارد شده است بر تصمیمگیری سرمایهگذاران موثر خواهد بود.

او همچنین در بخش دیگری از صحبتهای خود در پاسخ به این دو تحلیل شکلگرفته در مورد وضعیت کنونی بازار سرمایه توضیحاتی ارائه کرد. در حال حاضر گروهی معتقدند کاهش شاخص بورس با هدایت دولت رخ داده است و گروهی دیگر در مقابل عنوان میکنند دولت نیز در این واقعه غافلگیر شده است. با این حال اسلامی بیدگلی با تاکید بر آنکه مجموعه دولت در هر دو وضعیت رشد و کاهش شاخص بورس نگران بوده است، عنوان کرد: زمان اجرای سیاستها از سوی دولت و سیاستگذار پولی یک اصل اصلی و مهم است. به این معناکه اگر یک سیاست صحیح و مناسب در زمان صحیح خود اجرایی نشود اثربخشی خود را از دست میدهد و حتی بیفایده خواهد بود.

منبع: دنیای اقتصاد